Как вложиться в недвижимость, покупая акции: объясняем, что такое REIT

Что такое фонды недвижимости REIT и зачем в них инвестировать?

Вложиться в недвижимость можно разными способами: например, самостоятельно покупать квартиры и складские помещения, чтобы сдавать их в аренду. Или пытаться купить недвижимость дешево, чтобы потом продать дороже.

Однако это потребует много денег, времени и сил. Кроме того, найти прибыльные объекты может быть сложно без специальных знаний в этой сфере. Чтобы избежать подобных трудностей, есть специальный вариант вложений в недвижимость, доступный каждому: инвестиционные фонды недвижимости REIT (Real Estate Investment Trust).

REIT — это управляющая компания, которая инвестирует в недвижимость и получает доход от нее. По законам США, REIT должны вложить в недвижимость минимум 75% активов фонда, а доход от аренды, продажи и проценты по закладным не должны быть меньше 75%. Бумаги REIT торгуются на бирже так же, как акции любой другой публичной компании.

Есть два основных вида REIT: долевые (собирают арендные платежи с объектов в собственности, а также от их продажи) и ипотечные (получают доход от вложений в ипотеку или ипотечные ценные бумаги).

Бумаги REIT гораздо ликвиднее, чем физическая недвижимость, продать их по рыночной стоимости можно очень быстро. Кроме того, REIT — это долларовый актив. Поэтому если инвестор боится девальвации рубля, то бумаги фонда недвижимости помогут защититься от нее.

«Чтобы не бояться падения рубля, нужно инвестировать в долларовую экономику. И фонды зарубежной недвижимости REIT — один из вариантов. Они дают примерно 2% дохода в долларах, и это хороший способ сохранить деньги», — отмечает Алексей Гальцев, основатель инвестиционной компании Realiste.

В то же время бумаги REIT подвержены рыночному риску, а их котировки и дивиденды сильно зависят от ситуации на рынке недвижимости, состояния экономики и уровня процентных ставок.

Как REIT выплачивают дивиденды?

Согласно законодательству США, трасты REIT обязаны ежегодно выплачивать акционерам не менее 90% дохода в виде дивидендов. Эта особенность освобождает фонды от уплаты федеральных налогов. Из-за этого REIT часто называют налоговым убежищем.

В США при президенте Дональде Трампе ставка корпоративного налога снизилась с 35% до 21%. Из-за этого статус REIT как «налоговых убежищ» пошатнулся. Но, согласно программе Джо Байдена, корпоративный налог для американских компаний может вырасти до 28% — это поможет повысить привлекательность REIT в глазах инвесторов.

Обычно доходность дивидендов REIT составляет от 2% до 5%, но может доходить и до 10%. Столь высокая дивидендная доходность в целом не свойственна фондовому рынку США, на котором компании обычно выплачивают инвесторам около 2%. Поэтому доходность REIT под 10% может означать либо высокий риск, либо отсутствие положительной динамики акций.

Что нужно знать про налоги, инвестируя в REIT?

Российские инвесторы платят налоги с торговли REIT по такому же принципу, как с доходов по американским акциям: с прибыли от разницы в покупке и продаже бумаг и дохода от дивидендов.

С дивидендов по американским акциям брокер автоматически удерживает с российского инвестора 30% от их суммы. Для большинства акций эту цифру можно сократить с помощью формы W-8BEN — но фонды недвижимости REIT как раз представляют исключение из этого правила. Налог с доходов в виде дивидендов по ним в любом случае составит 30%.

Как выбрать REIT для инвестиций?

«Возьмем, например, Китай. Большой залив — самый быстрорастущий регион и там дорогая недвижимость. Из-за нехватки площадей стоимость продолжает расти. Такая же ситуация в Сингапуре. Однако фиксация на конкретном государстве более рисковая, чем глобальная. Например, если дата-центры какого-то фонда находятся в 80 разных странах, то это более стабильная история, чем в каком-то одном государстве», — добавил он.

Как купить бумаги REIT?

В мире насчитывается несколько сотен публичных фондов недвижимости, из них более 300 REIT торгуются на американских биржах. В США образовано около 60% всех мировых подобных фондов недвижимости. Их акции можно приобрести на любую сумму.

Особое внимание стоит уделить показателю FFO (funds from operations) — он равен чистой прибыли, к которой прибавляется амортизация собственности и из которой вычитается прибыль (или прибавляется убыток) от продажи объектов недвижимости. Также существует его скорректированная версия Adjusted Funds From Operations (AFFO), учитывающая регулярные доходы и расходы.

Какие REIT может купить частный инвестор прямо сейчас

Однако некоторые REIT из состава индекса S&P 500 можно купить через Санкт-Петербургскую биржу с помощью российского брокера. Сейчас доступны 35 компаний. Приведем в пример пять из них.

Realty Income — инвестиционный фонд недвижимости, который зарабатывает на торговой недвижимости в США, Пуэрто-Рико и Великобритании. Ему принадлежат аптеки, магазины, круглосуточные магазины, гипермаркеты, фитнес-центры, кинотеатры — всего более 6 тыс. объектов. Компания сотрудничает с аптечной сетью Walgreens, супермаркетами 7-Eleven, службой доставки FedEx. Realty Income выплачивает дивиденды ежемесячно, а не ежеквартально, как большинство фондов, на протяжении 607 месяцев подряд.

Equinix — фонд недвижимости, который строит серверные фермы. IT-компании размещают оборудование в дата-центрах фонда, которых у Equinox более 250 по всему миру. Компания выплачивает дивиденды раз в квартал. Дата-центры Equinix используют такие компании, как Amazon, Google, Microsoft, Oracle, Zoom.

Simon Property — крупнейший REIT в сфере торговой недвижимости и крупнейший оператор торговых центров в США. Кроме ТЦ, владеет и управляет бутиками, ресторанами, развлекательными и бизнес-центрами в Северной Америке, Европе и Азии.

Kimco Realty — этот фонд недвижимости также владеет торговыми центрами в США — приобретает, развивает и управляет ими. На декабрь 2020 года у фонда были доли в 400 торговых площадях, включающих 70 млн кв. футов арендуемых площадей, в основном сосредоточенных на крупнейших рынках. Компания платит дивиденды каждый квартал.

Macerich — еще один REIT, специализирующийся на торговых центрах. Третий по величине оператор торговых центров в США. По состоянию на 31 декабря 2020 года компания владела долями в 52 объектах общей площадью 50 млн кв. футов.

На какие REIT обратить внимание? Советы экспертов

Несмотря на то что рынок недвижимости во многих странах падал во время пандемии, отмечает эксперт, в том числе и в Китае, логистические центры были стабильны. И если офисы освобождались, то продукты и товары нужны всем. И в связи с тем, что электронная коммерция развивается, спрос на такие площадки будет только возрастать.

«Второй класс активов среди фондов недвижимости, которые я бы выделил, это специализированные REIT, — продолжает Виктор. — Например, Digital Realty Trust и Equinix. Это два крупнейших REIT, которые владеют дата-центрами по всему миру, они достаточно стабильны. Дивидендная доходность — около 3%. Думаю, этот сектор будет расти так же, как электронная коммерция».

Международный финансовый консультант и автор книги «Когда плохо — это хорошо: как зарабатывать на инвестиционных идеях» Исаак Беккер предлагает обратить внимание на более специфические фонды: «Рынок REIT очень обширен. Один из последних интересных образованных фондов Innovative Industrial Properties (IIPR) работает с недвижимостью для тех, кто занимается медицинской марихуаной. Этим людям нужны специальные здания со специальными мерами защиты. Этот REIT за последний год вырос на 200% и к тому же платит неплохие дивиденды — около 3%. Но этот фонд, конечно, уже для тех, кто любит риск и готов к нему».

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

REIT: налогообложение на дивиденды

REIT – аббревиатура от Real Estate Investment Trust. В переводе на русский язык это означает инвестиционный траст (или фонд) Недвижимости. Так называют организации, получающие доход от аренды или продажи построенной собственности. Одно из главных преимущество reit – повышенная дивидендная доходность, т.к. 90% прибыли по закону распределяются между владельцами акций. В статье разберемся какой налог по reit придется заплатить российскому инвестору.

Смотрите подробности о преимуществах фондов REIT в видео:

Как получить дивидендные выплаты

Получить дивидендные выплаты можно после того, как руководство траста проведет совет директоров. Они определяют величину поощрения. Далее владельцы акций согласуют размеры выплат.

Затем управляющие составляют перечень держателей активов на день очередных дивидендов; его называют “дивидендной отсечкой”. Это нужно, чтобы зафиксировать состав акционеров, имеющих прерогативу на получение вознаграждения. Поскольку на бирже ежедневно торгуют акциями, состав держателей ценных бумаг постоянно меняется.

С днями “ дивидендных отсечек” можно ознакомиться у брокера, на бирже и в СМИ. Собственник активов может ждать выплаты дивидендов или перепродать акции.

Поощрение делится на следующие типы:

Выплаты бывают двух видов:

По периодичности выплаты выделяют:

По постоянству выплат их подразделяют на такие виды:

Как получить дивиденды:

Денежная выплата не зачислится сразу же после окончания дивидендной отсечки. Стандартный период для зачисления – три недели.

Читайте также, как купить акции REIT в России.

Оценка дивидендной доходности

Чтобы правильно выбрать REIT, рассчитать планируемую прибыль и снизить риски от инвестирования, необходимо рассмотреть и оценить дивидендную доходность. Это соотношение размера вознаграждения за определенное время на 1 акцию по стоимости курса акции.

Классический способ: за промежуточный интервал берут один год.

Средний процент – 4% годовых, в некоторых случаях цифра достигает 6-10%.

Имеет смысл интересоваться не только объемом выплат, но и их регулярностью. Например, если компания уплачивает проценты раз в три месяца, то инвестор может рассчитать квартальную прибыль и примерный годовой процент. Для того правильного расчета доходности, стоимость ренты за акцию (без вычета налогов) делят на цену актива и умножают на 100. Получившееся число и есть процент прибыли.

Выражение имеет соответствующий вид: ДД=ДА/ЦА*100.

Дивидендная доходность показывает коэффициент, определяющий величину прибыли на каждую единицу валюты, вкладываемой в портфель reit.

Смотрите видео, как запустить арендный бизнес на зарубежной недвижимости с помощью REIT:

Как платить налог с дивидендов REIT в России?

Сами reit фонды освобождены от уплаты налога на прибыль. Но вознаграждение акционера (дивиденды) по закону облагается налогом. Здесь часто возникает вопрос, как платить налог по reit. Если активы куплены через российскую биржу, то этой проблемой занимается брокер.

Он – ваш налоговый агент, который считает доход и перечисляет налог самостоятельно. Дивиденды поступают на ваш счет уже за вычетом налогов.

Если вы работаете с зарубежным брокером, налогообложением дивидендов reit также занимается брокер, но лишь частично. Он отчисляет фиксированный процент в казну США, а остаток перечисляет вкладчикам, т.е. дивиденды на счет поступят уже с вычетом налога американской стороне. При этом инвестор должен самостоятельно заплатить дополнительный налог в казну РФ.

Какой налог с дивидендов REIT должны платить россияне?

У какого бы посредника вы ни купили ценные бумаги, двойного налогообложения нет. Согласно данным Санкт-Петербургской биржи, reit налог на дивиденды для граждан России составляет 30%.

Налоговые послабления ни на кого не распространяются — даже если вкладчик заполнил налоговую форму W-8BEN, которая удостоверяет, что инвестор — не налоговый резидент Соединенных Штатов Америки.

Соответственно, прибыль от вложений в reit фонды будет ниже расчетной суммы на 30%, которые брокер вычтет в качестве налога. Но преимущество в том, что не нужно предпринимать никаких шагов для самостоятельной уплаты налогов и нести ответственность за неправильное начисление или неуплату.

Если ценные бумаги куплены через американского или любого зарубежного брокера, то reit налог составляет 13% и с прибыли, и с продажи акций.

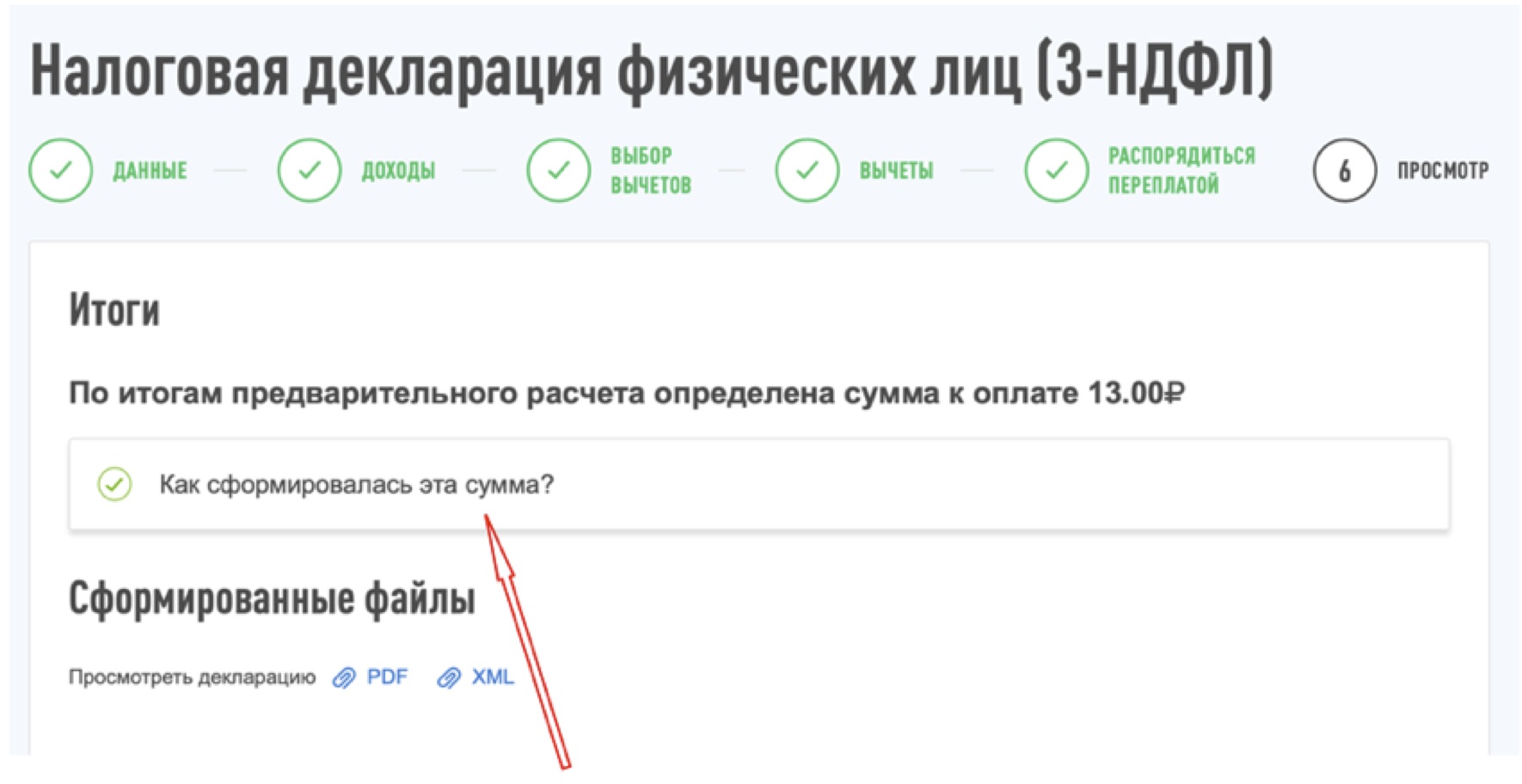

Соединенные Штаты Америки при этом возьмут 10%, как для всех своих граждан. Это нужно указать при заполнении формы 3-НДФЛ. Инвестору останется выплатить недостающие 3%. Владельцу ценных бумаг необходимо самостоятельно или через посредников оформить форму 3-НДФЛ и отнести в налоговые органы, т.к. это источник дохода не из России.

Срок подачи декларации о доходах – до 30 апреля следующего года после получения вознаграждения. Уплатить налог, который указан в документе, обязательно до 15 июля.

Для подачи формы 3-НДФЛ оформите запрос у управляющего на следующие документы:

В противном случае инвестору могут выписать штраф за неуплату или несвоевременную уплату налога.

Налог REIT в России при инвестировании в ETF

ETF — это открытый фонд, который вкладывает деньги в разные финансовые инструменты. Инвестировании в ETF на REIT – еще один способ вложить деньги в недвижимость. Пока этим инструментом чаще пользуются только владельцы зарубежных брокерских счетов. Главное достоинство – диверсификация. Покупая фонд ETF, можно сразу вложить деньги десятки или даже сотни reitов, которые в свою очередь имеют в собственности огромное количество объектов недвижимости.

Покупая ETF, можно полностью уйти от уплаты НДФЛ.

Это возможно, если инвестировать через Индивидуальный Инвестиционный Счет. Российский инвестор сможет воспользоваться налоговым вычетом, если будет соблюдено правило инвестирования сроком от 3 лет: в течение этого периода вкладчик не должен перепродавать активы.

На иностранных биржах вычеты не работают. Но доступны две налоговые льготы:

Подписание формы W-8BEN

Подписанная форма W-8BEN позволяет снизить повышенный налог на вознаграждение до 10%. Но по отношению к фондам недвижимости она не действует. Налог с reit в России на зарубежные компании составит 30%: США собирает такой налог с фондов недвижимости, если деньги уходят за рубеж.

Смотрите видео об особенностях налогообложения REIT и их преимуществах для инвесторов с небольшим капиталом:

Как платить налог по REIT и снизить налоговую ставку для ETF

Налоги с reit для россиян можно понизить, если финансировать в reit при помощи ETF. В таком случае это уже не фонд недвижимости, а портфель, укомплектованный несколькими reit. Инвестор заплатит налог по ставке 10% в США и 3% в казну РФ.

Налогообложение REIT фондов: как прибыль облагается налогом?

Как рассчитать налог с дивидендов reit, выплаченных иностранным брокером? Налогом на прибыль облагаются налоговые резиденты Российской Федерации.

Для этого нужно прожить на территории государства не менее 183 дней в течение календарного года.

Резидентство определяет следующие моменты:

Налогооблагаемую базу можно рассчитать следующим образом:

С этого года взимается налог со ставкой в 15% с прибыли, превышающей 5 млн. рублей. Исключение составляют доходы от:

По отношению к ним применяется обычная ставка подоходного налога в 13%.

Если прибыль поступает из-за границы, удостоверьтесь, подписала ли Россия с этой страной договор об избежании двойного налогообложения. Если да, можно зачесть уплаченный за границей налог в пользу уплаты НДФЛ.

Читайте также: 5 причин, почему REIT самый комфортный способ инвестирования.

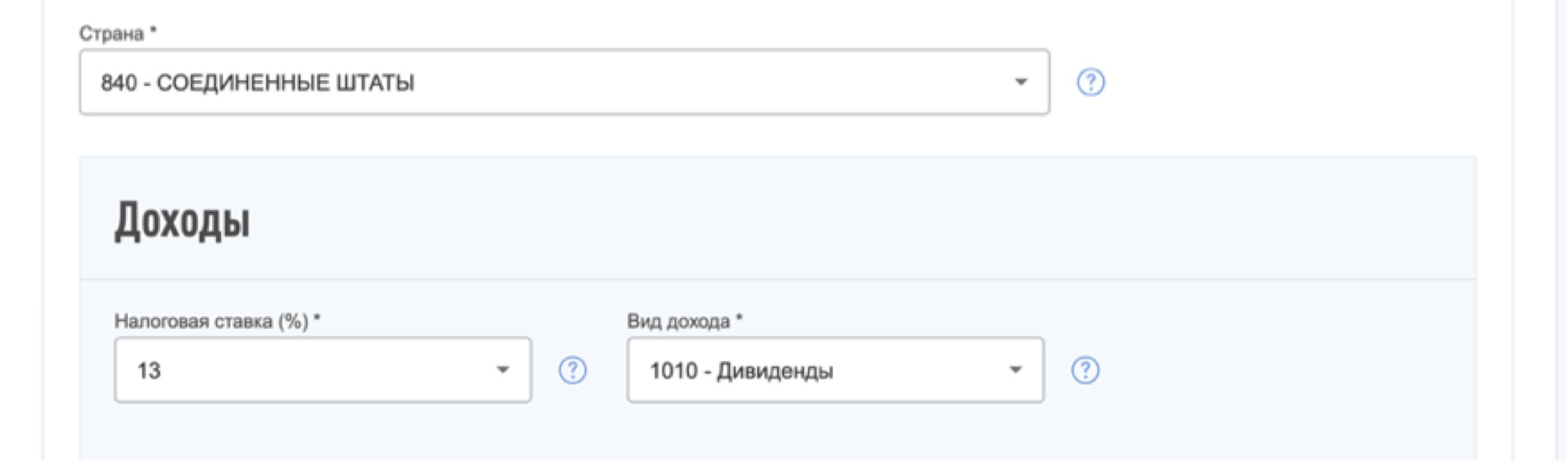

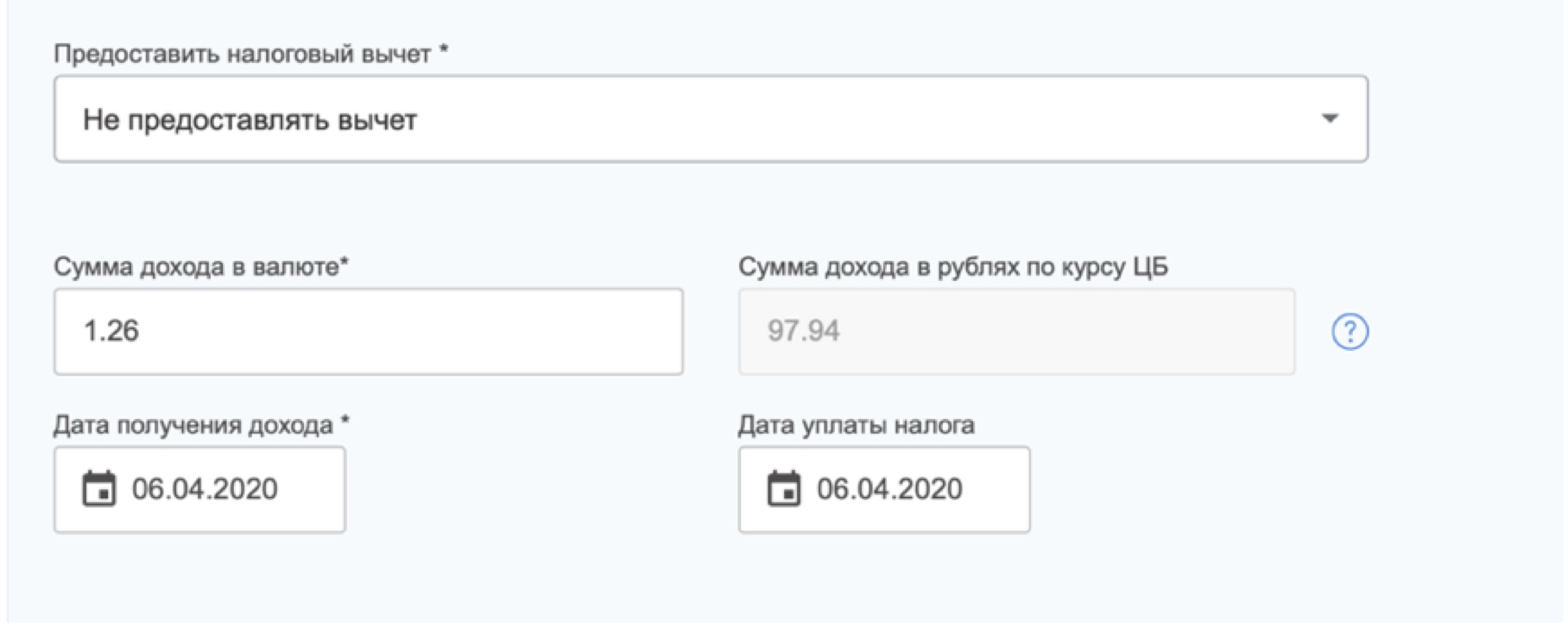

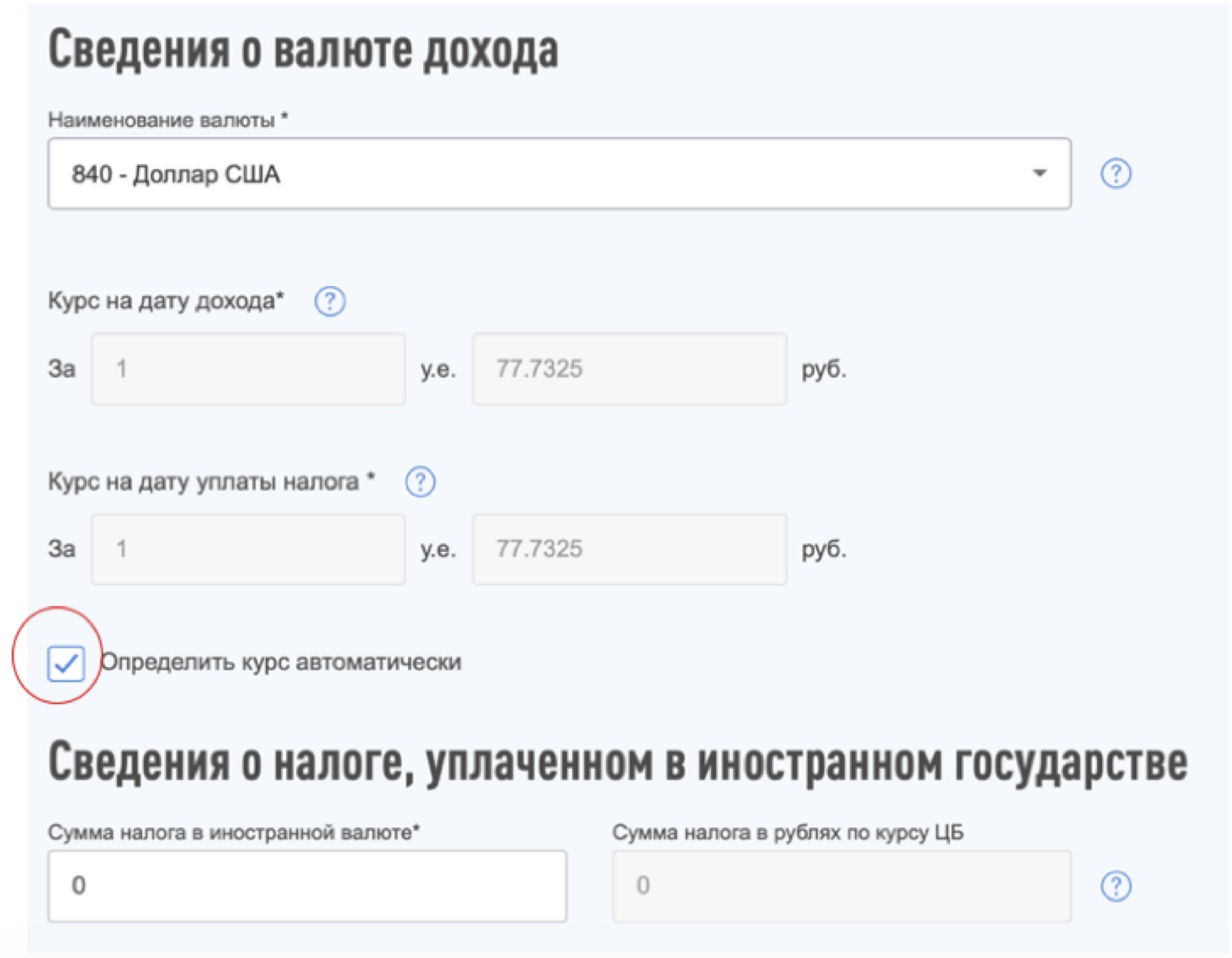

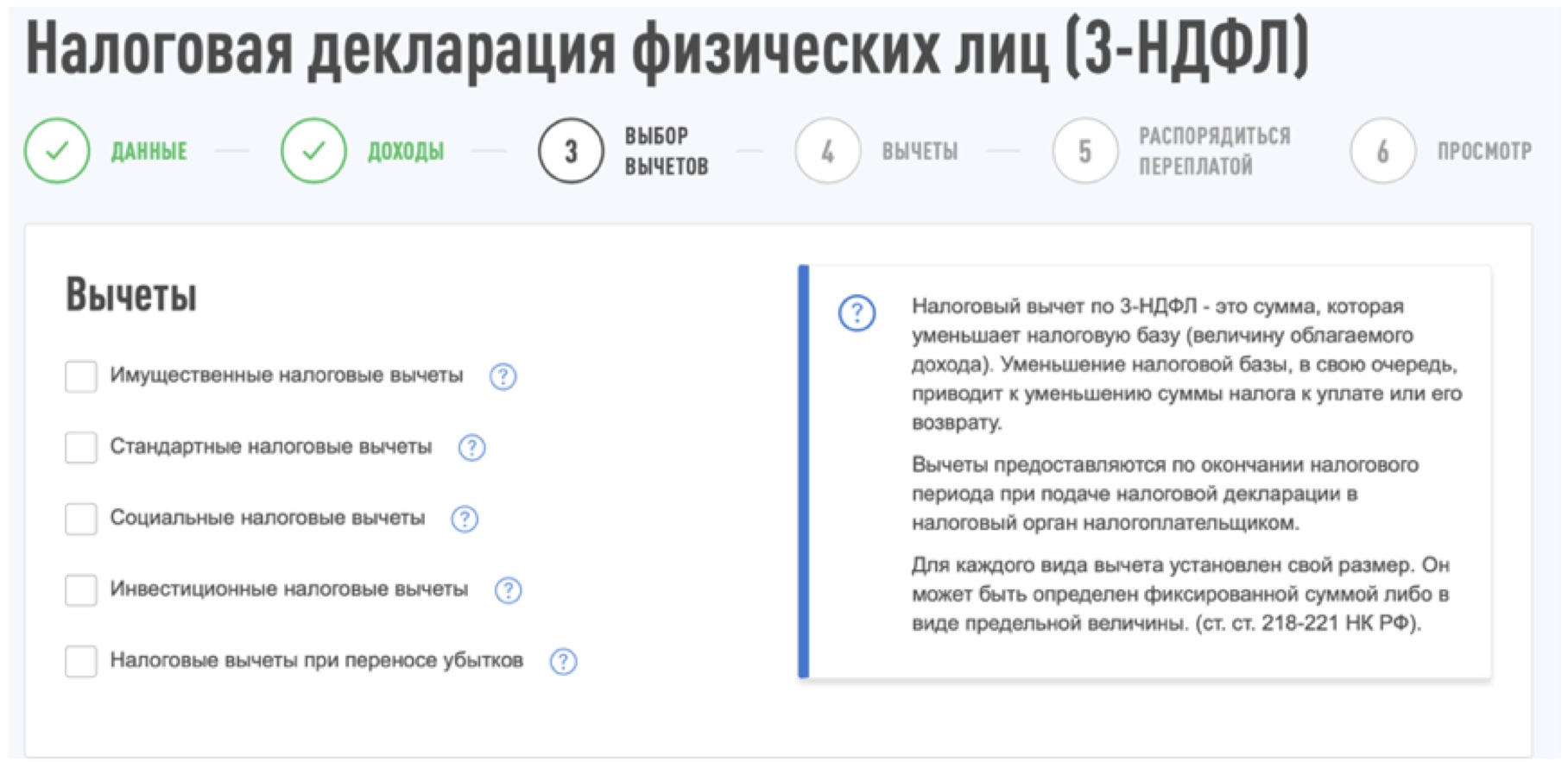

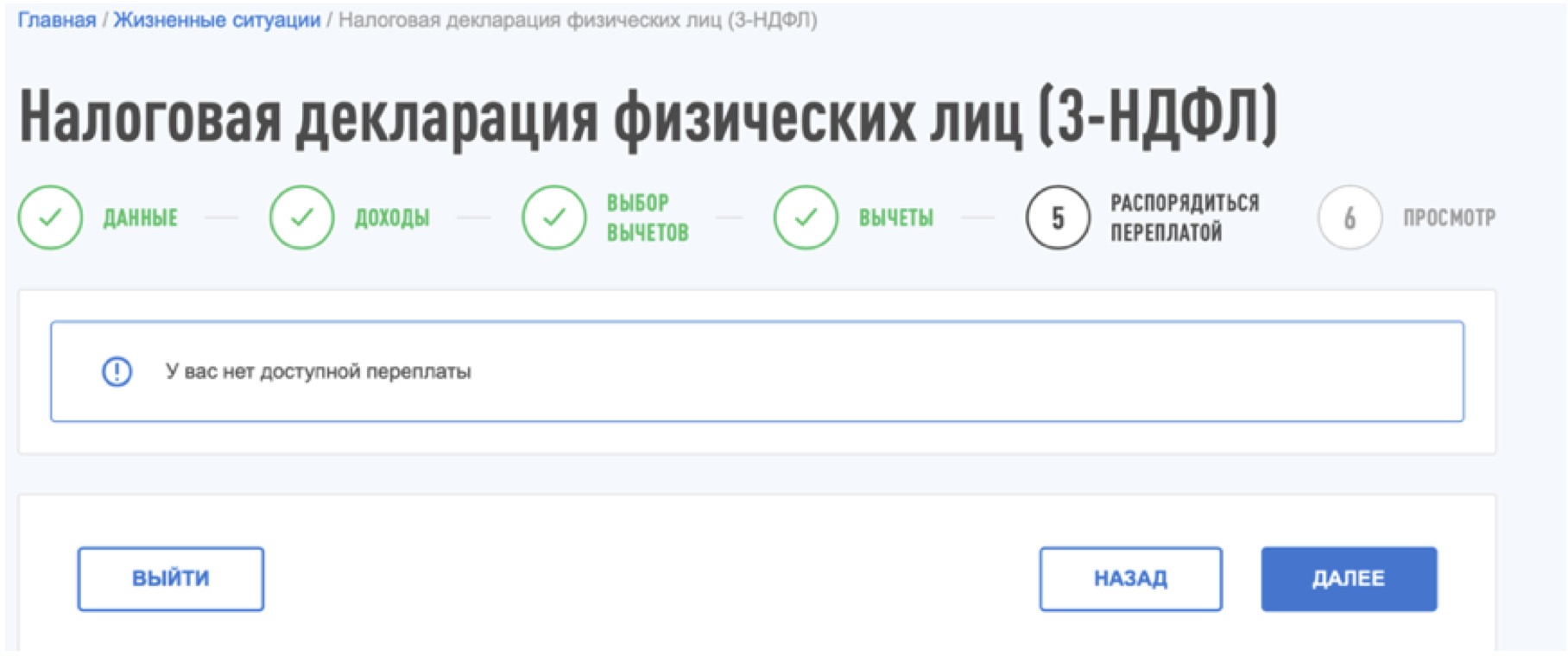

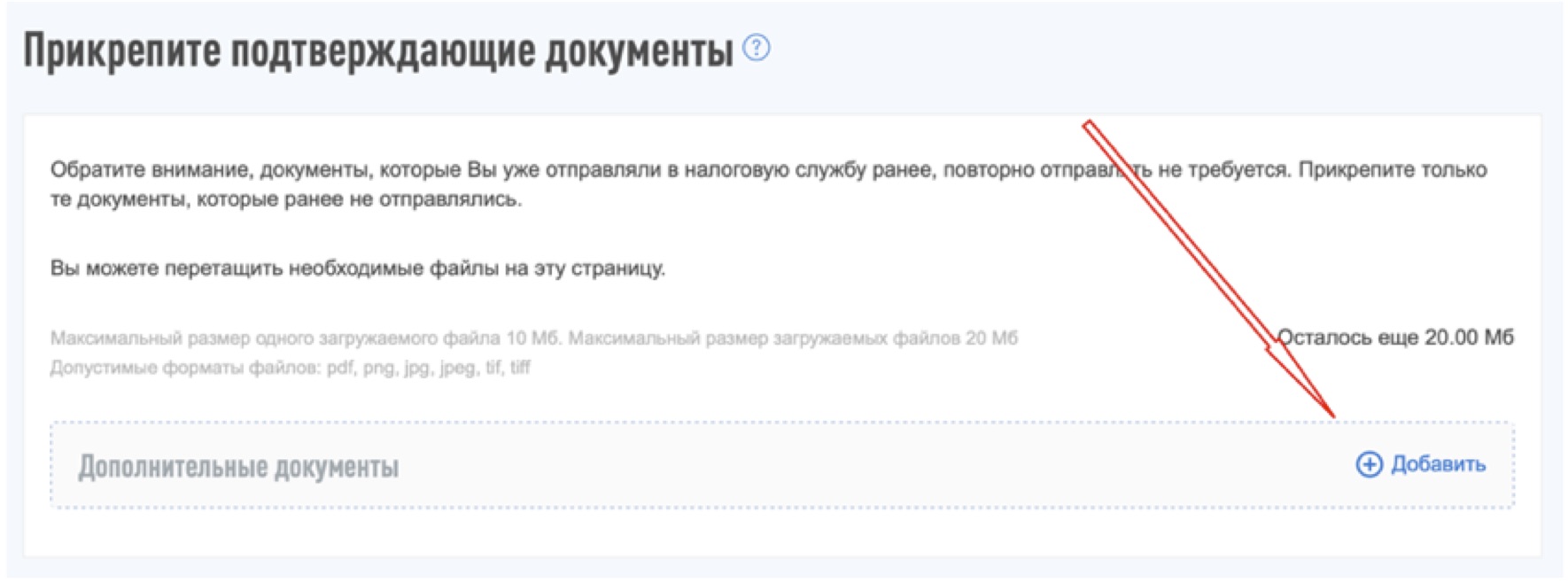

В налоговую декларацию необходимо вписать данные по каждому поступлению процентов за налоговый период и сделать расчеты. Если налоговая документация оформляется в программе или личном кабинете, это сделать легче. В таком случае все расчеты делает специальная программа: необходимо лишь ввести базовую информацию.

Если вам интересна тема инвестиций в фонды зарубежной недвижимости, приходите на бесплатный мастер-класс по REIT.

4 КОММЕНТАРИИ

так как платить налог с REIT дивидендов?

Добрый день, Андрей. По уплате налогов информация дана в этом пункте

Т.е. если вы покупаете REIT через российских брокеров, такой инструмент есть, например у Тинькофф-банка, в этом случае брокер сам отчисляет за вас налоги, избавляя от лишней головной боли.

Если вы работаете с зарубежными брокерами — 40% налога в США он за вас отчислит самостоятельно, а 13% в РФ вам нужно будет подать самому.

Чтобы избежать двойного налогообложения нужно в кабинете брокера заполнять форму W-8BEN.

Что-то не понятно из предыдущего комментария — если через IB куплены реиты, США с дивидендов заберет 40? И потом в России самому с остатка еще 13 %? Итого 53% с дивиденда уплачивается? Как-то непривлекательно выглядит

Что конкретно вам непонятно? В предыдущем комментарии, как раз и сказано, что если вы хотите избежать двойного налогообложения — заполните форму W-8BEN в кабинете брокера.

Ответить Отменить ответ

Лучшие бизнес-идеи 2020 года

Новый бизнес план доходного дома – 5 отличий на рынке в 2021

Как покупать доходную недвижимость на фондовом рынке от 50$ до 3 000 000$ и получать ежемесячные дивиденды в валюте

Инструкция для инвестора: как платить налоги по дивидендам

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

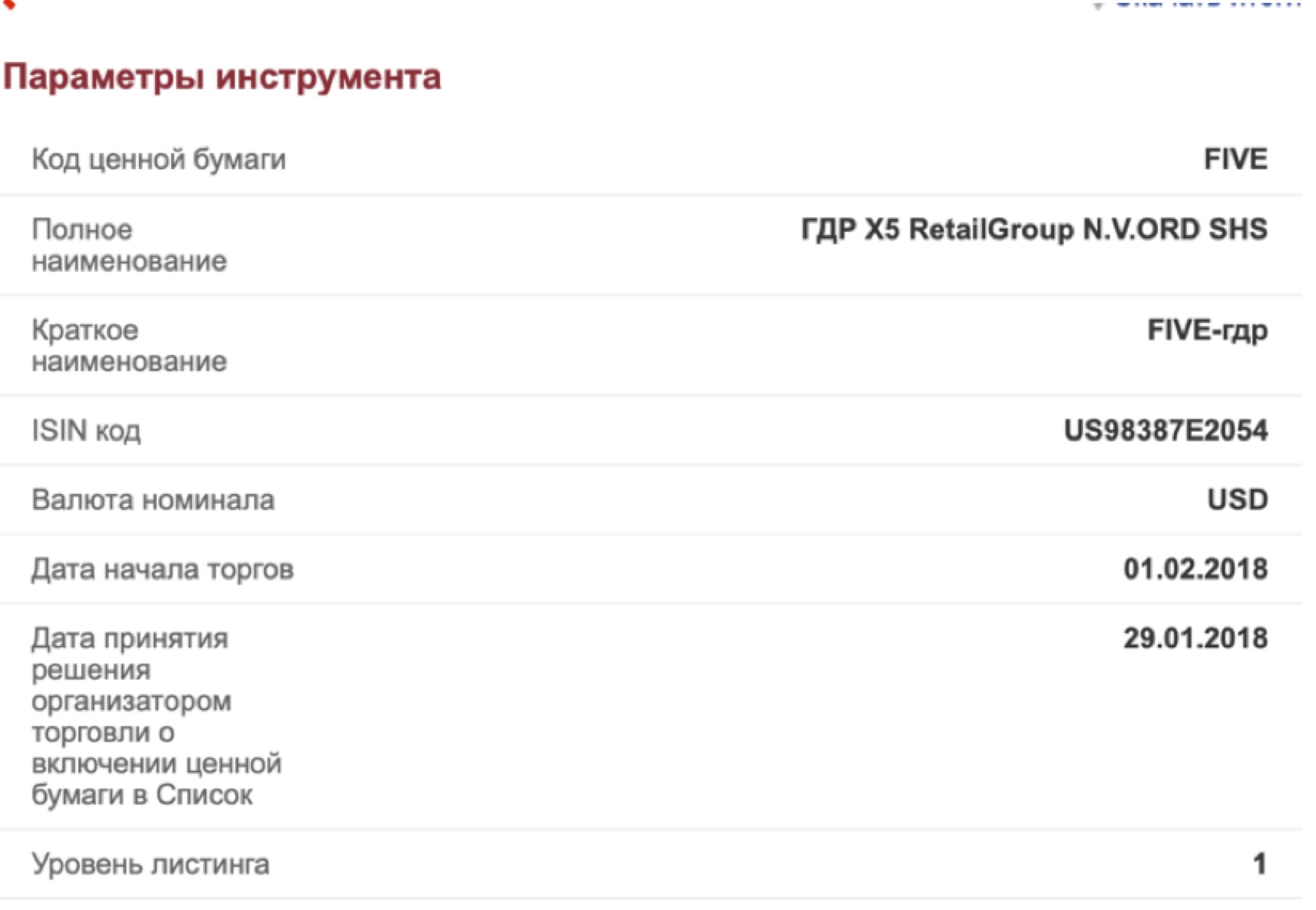

1) Определить, откуда компания

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

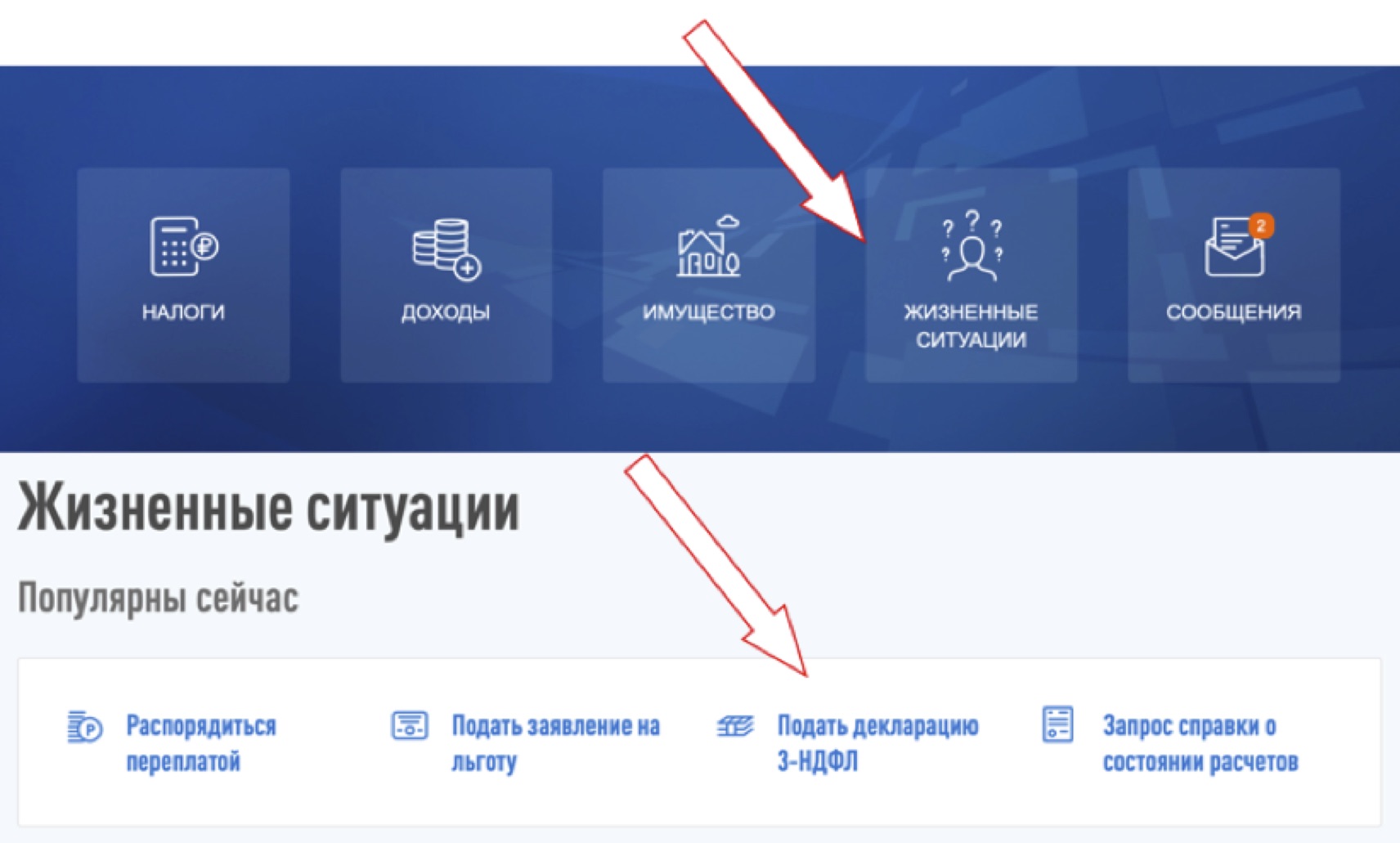

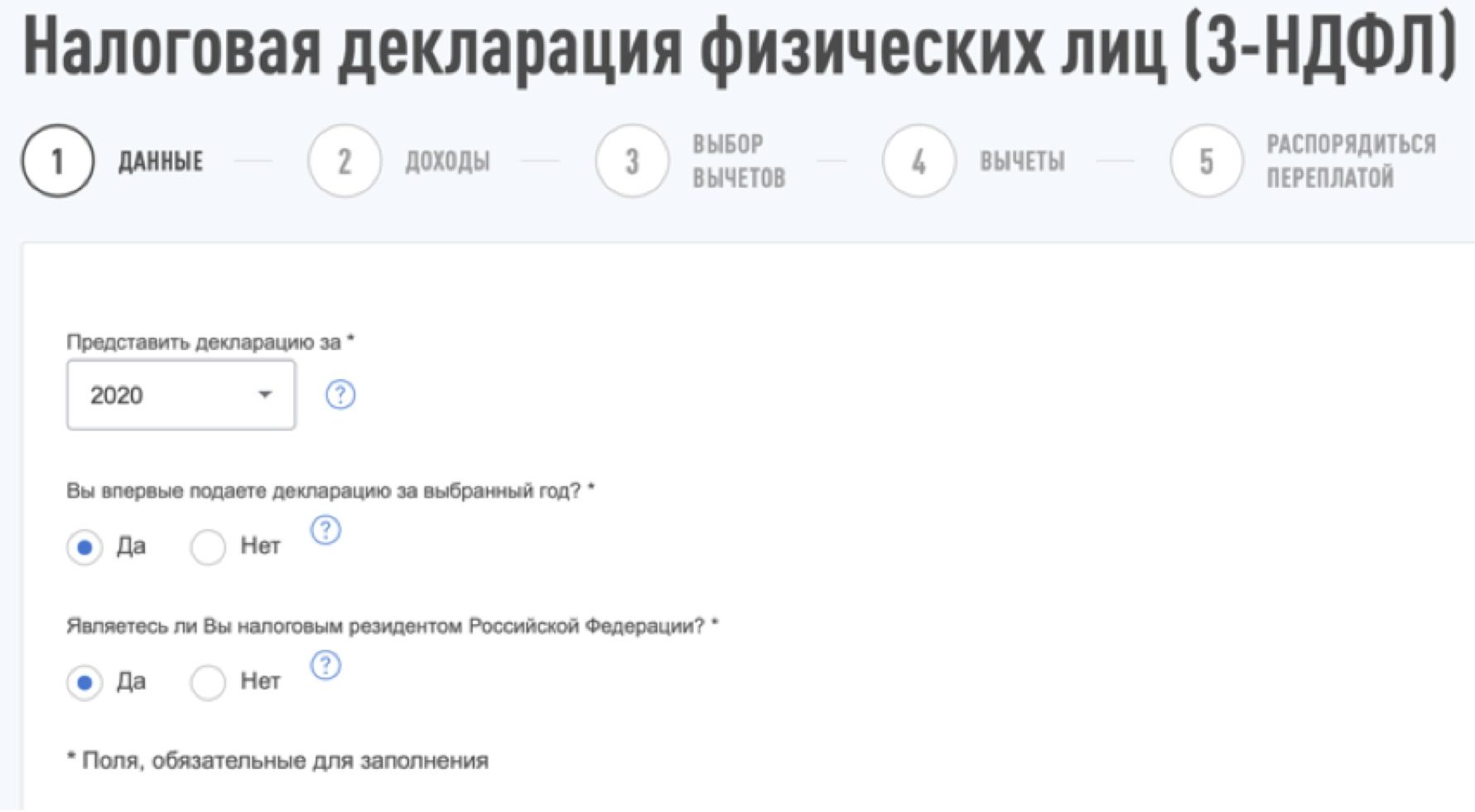

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

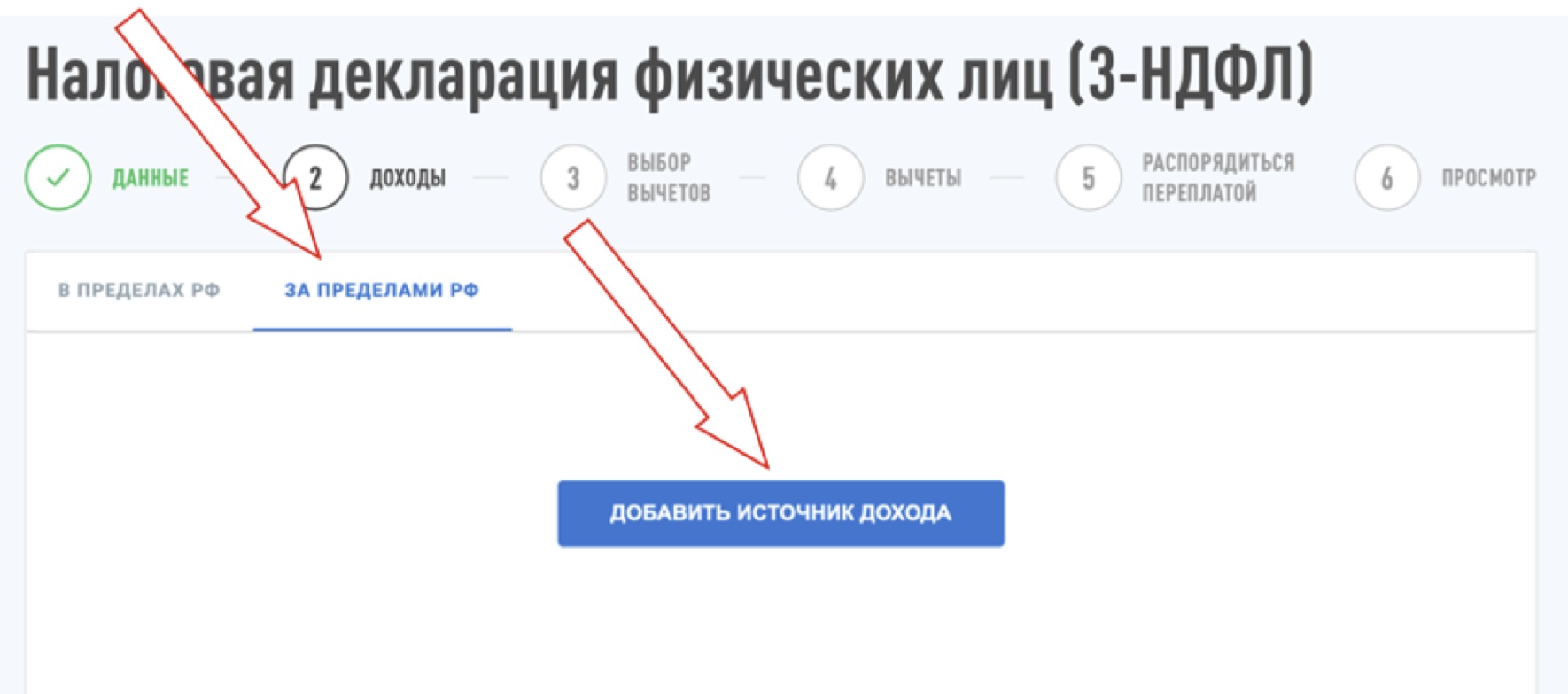

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее