Фонд RUSE ETF (ITI Funds RTS Equity UCITS SICAV): график, цена на сегодня, обзор, доходность, состав, дивиденды, стоит ли покупать

Автор: Иванова Светлана Сергеевна · Опубликовано Март 21, 2020 · Обновлено Август 17, 2021

RUSE (ITI Funds RTS Equity UCITS SICAV) – биржевой индексный фонд, наполненный акциями российских компаний и предлагающий собрать готовый инвестиционный портфель с минимальным количеством расходов и возможностью широкой диверсификации. Что такое ETF? Основан фонд на индексе РТС, валюта базового актива – доллар США, эмитент – ITI Funds, дивидендная политика сосредоточена вокруг регулярных выплат раз в год в размере от 5 до 7% в зависимости от количества контролируемых акций. Рассматривать RUSE стоит тем, кто предпочитает взаимодействовать с российским инвестиционным рынком и рассчитывает на долгосрочную доходность в ближайшие 10 лет.

Краткое содержание статьи

Об управляющей компании

ITI Funds – универсальная инвестиционная платформа, зарегистрированная в 2015 году с участием ключевого акционера – Да Винчи Капитал (Da Vinci Capital). Управляющая компания — Fuchs Asset Management. С точки зрения законодательства ITI Funds контролируется законами Люксембурга, активы же сосредоточены вокруг «субфондов», вроде классических ETF, прямых инвестиций и алгоритмических хеджевых фондов. Для каждого «субфонда» ведется отдельный портфель активов. Ключевая цель ITI Funds – обеспечить инвесторов доходом, основанным на индексе РТС и ценных бумагах российских компаний. Фонд ежегодно (преимущественно в декабре) распределяет доходы в виде дивидендов между инвесторами.

Команда представлена 20 специалистами с большим опытом работы в области управления активами, исследований, торговли, прямых инвестиций и инвестиционного банкинга.

Состав фонда

В состав фонда RUSE ETF входят 41 видов ценных бумаг российских эмитентов, но основная масса вложений разделена между 10 крупнейшими компаниями:

Согласно презентации фонда для инвесторов, в компании с большой капитализацией инвестируется около 88,29%, эмитентов средней капитализации — (10,84%), денежные средства — 0,87%.

Стратегия инвестирования

От привычной спекулятивной стратегии, основанной на торгах при изменении стоимости ценных бумаг на финансовых рынках, в рамках фонда RUSE ETF проще сосредоточиться на дивидендах, выплачиваемых ежегодно в размере от 5 до 7% от котировок ценных бумаг. Дивидендная стратегия подразумевает долгосрочное хранение и удержание выбранных позиций до момента выплат.

Ценные бумаги, включенные в базовый индекс, должны соответствовать следующим требованиям: свободное обращение не менее 10%, коэффициент ликвидности 15% и выше, участие в ежедневных торгах и публикация финансовой отчетности по стандартам МСФО.

Состав портфеля RUSE ребалансируется ежеквартально и рассчитывается в долларах США по индексу MOEX и индексу S&P Dow Jones Indexes.

Инвестиционные инструменты, на 100% состоящие из акций российских компаний, обязаны продемонстрировать высокую доходность в ближайшие 10-15 лет: виной тому – заинтересованность европейских и американских инвесторов в росте экономических показателей РФ. Но рассчитывать на гарантированную доходность сложно – из-за рискованной внешней политики нельзя не закладывать риски при расчете предполагаемой прибыли.

Основные характеристики фонда RUSE:

Стоит ли покупать паи: плюсы и минусы

К преимуществам ETF RUSE легко отнести полноценную диверсификацию (каждый пай содержит ценные бумаги 39 российской компании), инвестиции в индекс РТС (отображает и отслеживает динамику экономики РФ, и помогает не концентрироваться на отдельных рисках каких-то выборочных предприятий, а сразу же оценивать возможности для прибыли в масштабах страны) и низкие комиссионные, достигающие 0.65% в год. И все же комиссию сложно назвать низкой – издержки становятся выше из-за налогового вычета с дивидендов, достигающих еще 1.77% (в итоге – 2.42). Тот же SBMX от Сбербанка и FXRL от FinEX предлагают ставки в разы меньше. Другой аналог, повторяющий индекс Мосбиржи, на который стоит обратить внимание — фонд TMOS от Тинькофф.

Из недостатков RUSE легко выделить низкую, а не высокую, как изначально заявлено, диверсификацию. 50% акций сосредоточены вокруг наиболее ликвидных компаний – Сбербанка, Газпрома, Лукойла и Норильского Никеля, в совокупности (на 75%) предлагающих вкладываться в энергетический сектор (газ или нефть). И, хотя подобная зависимость отображает реальное состояние российской экономики, из-за прямой привязки к текущей стоимости добываемого сырья, при инвестициях появляются дополнительные риски.

График стоимости

Ниже на онлайн-графике вы можете прослеживать динамику роста или падения стоимости ETF RUSE, обращающихся на Московской бирже. Подробная и гибко настраиваемая статистика отображается за каждую минуту, час, день, месяц и даже выбранный квартал. Отдельно описаны параметры инструмента, уровень листинга, идентификаторы, режимы торгов и сектора.

Дивиденды

RUSE ETF ежегодно выплачивает дивиденды. За 2018 фонд выплатил 0,76$ на акцию, за 2019 — 1,4$. В отличие от FinEx, Управляющая компания ITI Funds не реинвестирует, а распределяет дивиденды между акционерами. Дивиденды выплачиваются в долларах США, а затем конвертируются в рубли. На последнюю отчетную дату дивидендная доходность составляет 4,95%.

Как и где купить акции ITI FUNDS RTS EQUITY ETF?

Акции RUSE торгуются на Мосбирже в рублях, а также на Лондонской бирже (за доллары) и AIX.

Для покупки RUSE ETF достаточно открыть ИИС или брокерский счет. Эта процедура может занять в зависимости от выбранного брокера от 10 минут до 1 суток. Причем посещать офис и подтверждать личность не придется – загрузить понадобится лишь ИНН и СНИЛС, а еще – фото паспорта (два разворота, подойдет и фотография со смартфона). Дальше останется заполнить анкету, вписав в пустующие текстовые поля правдивую информацию и согласившись с местными правилами и требованиями.

Открывается счет бесплатно. Платить предстоит за совершаемые брокером сделки. Размер удерживаемой комиссии зависит от множества показателей, вроде тарифного плана, суммы совершаемых инвестиций и даже количества дополнительных услуг, вроде консультаций. Желательно – еще до сотрудничества – сравнить возможности, финансовые показатели и ставки перечисленных на бирже брокеров (размер комиссии, стоимость, условия). Работают брокеры по двум схемам – некоторые предлагают высокую комиссию за сделки, но бесплатное обслуживание, и наоборот – низкая стоимость сделок, но платное обслуживание. Какой вариант выбрать – зависит от подхода: если открывать новые сделки приходится редко, то лучше остановиться на бесплатном обслуживании.

Рассмотрим пример покупки через приложение «Мой Брокер БКС».

Особенности налогообложения

Владельцы акций ETF RUSE в соответствии с Налоговым кодексом РФ уплачивают от дивидендного дохода налог в размере 13% в пересчете на рубли по курсу ЦБРФ. При продаже актива также придется заплатить 13% от роста курсовой разницы. Прежде чем инвестировать в этот инструмент, важно уточнить у брокера, является ли он налоговым агентом на данной ценной бумаге,. Если не является, то все хлопоты по уплате подоходного налога упадут на плечи инвестора. К примеру, по информации от поддержки «Тинькофф Инвестиции» этот брокер налоговым агентом не является.

Фонд RUSE ETF и выплата дивидендов. Единственный дивидендный фонд России | Инвестировать Просто

Фонд торгуется на 4 биржах: ММВБ, Лондонская LSE, Ирландская и биржа в Астане. Везде фонд имеет тиккер RUSE. Это полноценный ETF, который следует за индексом РТС, таким образом фонд отслеживает динамику экономики России, не концентрируясь на рисках одной компании. Реинвестирование и ребалансировка происходит поквартально. В состав фонда входят акции 41 российской компании из 18 отраслей экономики.

Доходность ETF +17,2%, эта доходность была рассчитана за уже пройденный период с января по июль 2021г. включительно, и стоит учесть возможные риски снижения доходности в перспективе.

RUSE ETF – это фонд, наполненный акциями крупнейших российских компаний, но публично известны веса только 10 самых больших вложений:

Норильский никель – 7,9%

Дивиденды выплачиваются один раз в год, как правило в декабре. Последняя выплата за 2020 год поступила в конце декабря в размере 90,10 рублей.

Какие можно отметить основные положительные стороны данного фонда:

1. Растущий российский рынок, который до сих пор недооценен.

2. Широкая диверсификация фонда в разрезе отраслей экономики.

3. Доходность фонда состоит из 2-х направлений: курсовой рост стоимости фонда и выплата дивидендов

4. Приемлемая для РФ комиссия за управление фондом: 0,65% в год

5. Фонд доступен к покупке для неквалифицированных инвесторов.

Минус фонда – двойное налогообложение и необходимость самостоятельной уплаты налогов. Если по большинству фондов, доступных для инвесторов на московской бирже, инвесторы не обременены уплатой налогов, так как фонды не выплачивают дивидендов, то с фондом RUSE следует учесть факт необходимости дополнительного декларирования доходов.

При выборе RUSE в качестве варианта вложений денег следует учитывать все особенности этого инвестиционного инструмента.

Лига биржевой торговли

248 постов 2.7K подписчик

Правила сообщества

1. Необходимо соблюдать правила Пикабу;

2. Оффтопик (то есть посты, не связанные с тематикой сообщества) запрещены.

Рад что вы стали делать более подробное описание к постам с видео, в целом достаточно интересный фонд, как альтернатива покупке акций, если веришь в российский рынок (я не верю)

Из того что бросилось в глаза, что произошло в июле? фонд взлетел на 25% а затем на них же упал, это к вопросу следования за РТС

Упрощение уплаты налогов с дивидендов иностранных акций (Ура Товарищи!)

Мосбиржа подготовила поправки в Налоговый кодекс, благодаря которым брокеры и депозитарии смогут выполнять функции налогового агента по дивидендам иностранных ценных бумаг, выплачиваемым частным инвесторам из России. Об этом газете «Известия» рассказал управляющий директор по взаимодействию с эмитентами и органами власти Мосбиржи Владимир Гусаков.

В Мосбирже пояснили газете, что если брокеры и депозитарии смогут выполнять функции налогового агента, то траты компаний на консультантов сократятся. Кроме этого, изменения в Налоговом кодексе помогут сократить ставку налога в отдельных случаях с 43% до 13%, а инвесторов освободят от обязанности отчитываться перед налоговой службой РФ.

Согласно данным газеты, проект документа сейчас находится на рассмотрении в НФА и НАУФОР, а затем будет внесен в комитет Госдумы по финрынку.

Отмечается, что в официальном порядке в Банк России данная инициатива не поступала. Однако в регуляторе рассказали «Известиям», что в целом поддерживают предложения по упрощению фискального администрирования операций с ценными бумагами для инвесторов. В БКС, «Финаме», «Фридом Финанс», Сбербанке, МКБ и Совкомбанке подчеркнули, что поправки облегчат жизнь частным инвесторам, так как им не нужно будет самостоятельно заполнять формы и сдавать отчетность в ФНС. В Сбербанке изданию отметили, что у клиентов возникают сложности со сбором и заполнением документов, и законодательная инициатива сможет им помочь в этом. В Санкт-Петербургской бирже рассказали «Известиям», что поддерживают нововведения, так как они позволят профессиональным участникам предложить удобный для клиентов сервис и повысить привлекательность российского рынка международных акций.

По данным газеты, НАУФОР не только поддерживает предлагаемые поправки, но и вместе с Мосбиржей их инициировал. В пресс-службе НФА сообщили «Известиям», что в целом поддерживают концепцию законопроекта, но некоторые аспекты инициативы требуют доработки. В Минфине не ответили на вопросы «Известий» касательно предлагаемых изменений в Налоговый кодекс.

П.С. Учитывая тренд на автоматизацию процессов, закон будет принят в том или ином виде.

![]()

Ответ на пост «Потенциальное одобрение ETF не оставляет шанса Bitcoin-медведям»

Бывший глава Комиссии по срочной биржевой торговле (CFTC) Кристофер Джанкарло сделал сенсационное признание, заявив, что запуск биткоин-фьючерсов на Чикагской товарной бирже (CME Group) был целенаправленным действием администрации Дональда Трампа, призванным лопнуть сформировавший к тому времени пузырь на криптовалютном рынке.

В комментарии CoinDesk Джанкарло заявил:

«Одна из нерассказанных историй последних лет состоит в том, что CFTC, Министерство финансов США, Комиссия по ценным бумагам и биржам (SEC) и тогдашний директор Национального экономического совета Гэри Кон посчитали, что запуск биткоин-фьючерсов поможет лопнуть пузырь биткоина. И это сработало».

Торговля фьючерсами на Чикаге не подразумевало физической торговли и/или покупки биткоинов, но тем не менее оказывало просто чудовищное влияние на курс биткоина.

Короче, пристегните ремни.

![]()

ЦБ раскрыл статистику по физлицам на бирже. Отражение российской действительности в обзоре регулятора. Выжимка из документа

13 сентября вышел информационно-аналитический материал, который был подготовлен Центральным банком России и носит название «Обзор ключевых показателей профессиональных участников рынка ценных бумаг».

Он содержит в себе много статистики по физическим лицам. Я подготовил вам выжимку тех моментов, которые показались мне интересными.

Динамика числа клиентов и объемов активов

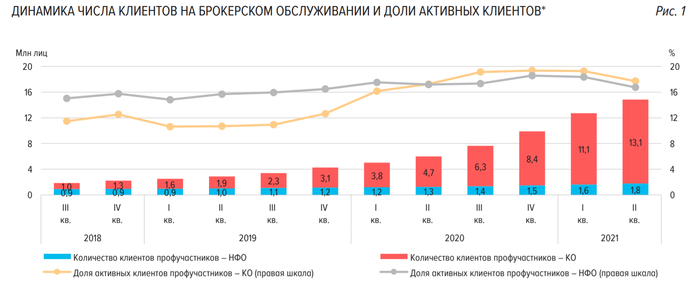

Рост числа клиентов на брокерском обслуживании в II квартале 2021 года замедлился. Количество клиентов достигло 14,8 млн человек (+17% к/к и +147% г/г), а квартальный темп роста был минимальным за два года.

Доля уникальных инвесторов достигла 17% экономически активного населения страны (12,7 млн.человек из 75,3 млн).

Совокупная стоимость активов физических лиц на брокерском обслуживании по итогам II квартала 2021 г. составила 7,2 трлн руб.

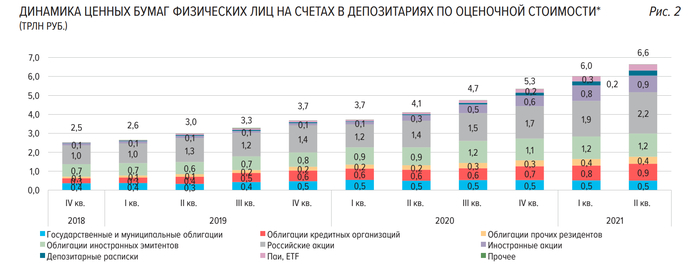

Оценочная стоимость остатков ценных бумаг на счетах физических лиц в российских депозитариях по итогам квартала выросла до 6,6 трлн руб.3 (+10% к/к, +62% г/г).

По данным опроса крупнейших брокеров, доля физических лиц – резидентов с пустыми счетами в II квартале 2021 г. выросла с 60 до 62%, еще у около 19% объем активов на счете не превышал 10 тыс. рублей. При этом 3,5% от общего числа физических лиц – резидентов владеют около 92% активов, а 1% клиентов – 75% активов. Сохраняется и региональная диспропорция: доля Москвы и Московской области составляет 18% по количеству клиентов и 50% по объему их активов.

Доля пустых счетов клиентов на брокерском обслуживании в отдельных регионах колеблется от 51 до 81% (при среднероссийском уровне в 62%) и в основном линейно зависит от уровня безработицы.

Распределение по регионам

По состоянию на конец II квартала 2021 г. физические лица – резиденты на брокерском обслуживании были распределены по регионам в основном пропорционально численности населения и объему валового регионального продукта. Топ-5 регионов (Москва, Московская область, Санкт-Петербург, Краснодарский край и Тюменская область) консолидируют около трети от общего числа клиентов и около двух третей от общего объема активов.

Сортировка в таблице по количеству клиентов с фондированными счетами на 1 тыс. населения

В целом по России уровень проникновения клиентов на брокерском обслуживании с фондированными счетами составляет около 38 чел. на 1 тыс. населения (разброс по отдельным регионам – от 5 до 64, медиана – 32).

Для более полной картины инвестиционной активности населения следует также рассмотреть показатель среднего размера фондированного счета. В среднем по России он составляет 1276 тыс. руб. (при этом разброс по регионам оказывается более существенным, чем по количеству счетов на душу населения: от 86 до 3728, медиана – 634 тыс. руб.).

Доля пустых счетов на брокерском обслуживании колеблется от 51 до 81% в зависимости от региона. При этом наименьшие показатели – в Москве, Санкт-Петербурге и Московской области, а наибольшие – в Республике Ингушетия, Чеченской Республике и Республике Тыва. То есть даже в самых активных регионах каждый второй брокерский счет – пустой.

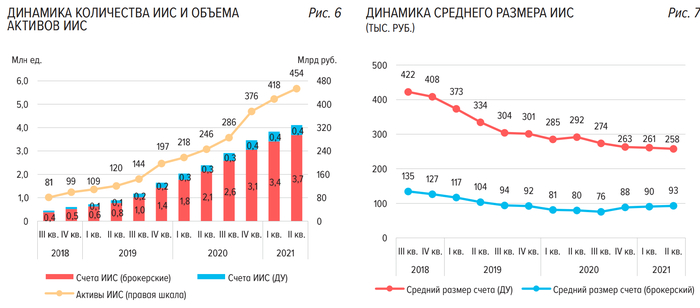

На фоне замедления темпов роста числа клиентов на брокерском обслуживании и в доверительном управлении квартальный темп роста количества ИИС в II квартале 2021 г. оказался минимальным с начала появления данного типа счетов в 2015 году. По состоянию на конец квартала число ИИС составило 4,1 млн ед. (+7% к/к, +72% г/г). Как и кварталом ранее, в II квартале 2021 г. лишь каждый восьмой брокерский счет открывался как ИИС (годом ранее – каждый третий счет).

В результате средний размер ИИС в рамках брокерского обслуживания вырос до 93 тыс. руб.

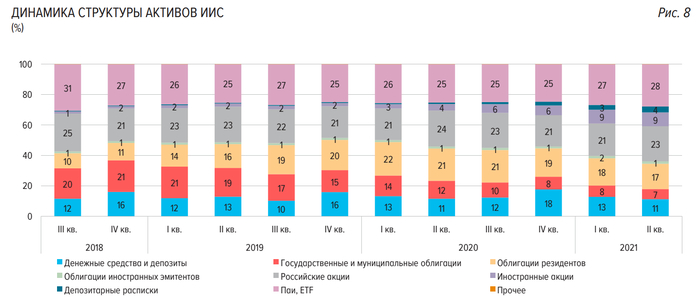

Тренд на смещение структуры вложений на ИИС в сторону иностранных инструментов постепенно замедляется. В отчетном квартале наряду с ростом вложений в депозитарные расписки и ETF заметно выросла доля вложений в российские акции и паи.

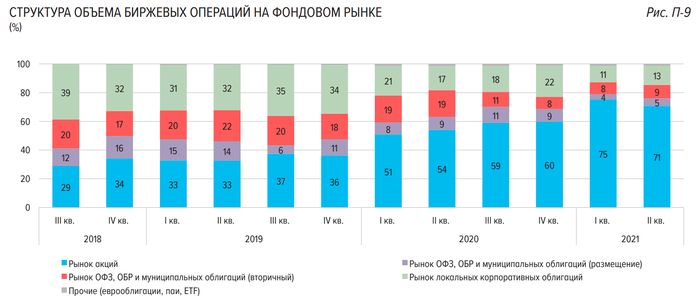

Про структуру торгов

Доля Санкт-Петербургской биржи в структуре торгов акциями и депозитарными расписками в II квартале 2021 г. составила 45% (кварталом ранее – 50%, годом ранее – 26%). При этом в сегменте иностранных акций Санкт-Петербургская биржа сохраняет лидерство – ее доля составляет около 90%.

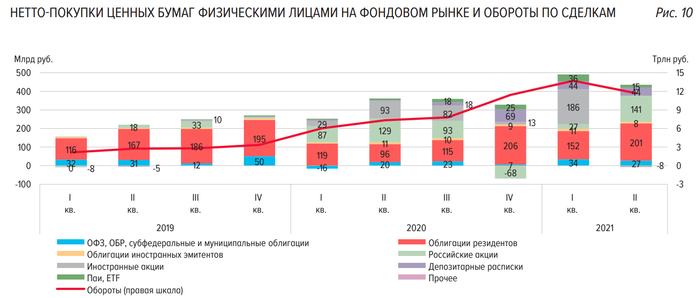

На фоне укрепления курса рубля и роста российского фондового индекса физические лица – резиденты в II квартале 2021 г. переключились с иностранных акций на российские. При этом нетто-покупки на валютном рынке не сопровождались покупками иностранных активов, часть валюты осталась на брокерских счетах, а часть могла быть направлена в наличность. На фоне роста процентных ставок в экономике существенно вырос чистый спрос на классические облигации банков.

В сегменте биржевых инструментов коллективных инвестиций спрос был минимальным за последний год. При этом объем нетто-покупок паев, выпущенных по российскому законодательству, был ниже объема нетто-покупок ETF.

Статистика оставляет двоякие впечатления. С одной стороны количество счетов, клиентов, объемов активов растет, что вроде бы хорошо. Но с другой стороны прослеживается насущная картина, которая проглядывается и без прочтения аналитики ЦБР: большая часть денег на счетах принадлежит клиентам из финансово благополучных регионов: Москва, Московская область, Санкт-Петербург. Что в целом логично и предсказуемо.

Кроме того, в материале ЦБ дает свое видение на дальнейшее развитие рынка брокерских услуг среди физических лиц:

Все это указывает на то, что уровень проникновения брокерских услуг из-за низкого спроса распределен неравномерно по регионам. Несмотря на то что проникновение значительно выросло за последние годы, основными генераторами выручки и прибыли для брокерских компаний остаются клиенты из регионов с высоким уровнем доходов и благосостояния. Постепенное исчерпание потенциала для дальнейшего роста уровня проникновения в этих регионах станет сдерживать дальнейший рост рынка в целом. В этих условиях компаниям для органического роста придется активнее вовлекать клиентов со сравнительно низким уровнем доходов, которые в целом более чувствительны к возможным финансовым потерям. Одновременно это потребует более жесткого контроля над издержками и дальнейшего повышения технологичности и эффективности работы с новыми клиентами.

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем авторском блоге. Вдруг кому интересно

![]()

Госкомпании должны теперь тратить на дивиденды не менее 50% от прибыли. Но лазейки остаются!

? С 1 июля 2021 года в России вступает в силу единый норматив дивидендов для госкомпаний в размере не менее 50% от скорректированной ЧП по МСФО. Соответствующее распоряжение сегодня подписал российский премьер Михаил Мишустин, после длительных межведомственных согласований.

?? А это значит, что предыдущее распоряжение, датированное далёким 2006 годом и подразумевающее норму выплат не менее 25% от ЧП по МСФО, теперь автоматически аннулируется.

? В официальном сообщении говорится, что при расчёте дивидендной базы не будут учитываться доходы и расходы, не подтверждённые денежными потоками. Речь идёт, например, о статьях отчётности, связанных с переоценкой имущества или разницами в курсах валют. Кроме того, согласно распоряжению, не будут учитываться прибыли или убытки, которые были отнесены на неконтролирующие доли участия дочерних организаций.

? Правительство рассчитывает, что новый подход к расчёту выплат сделает более прогнозируемыми поступления в казну и позволит сбалансировать инвестиционную активность госкомпаний и их обязательства перед акционерами.

? Правда, с акционерной точки зрения я пока не спешу сильно радоваться новому закону, т.к. допускаю вариант, что компании, которые до сих пор не перешли на выплату 50% от скорректированной ЧП по МСФО, при большом желании смогут занижать прибыль для дивидендов, например, решив нарастить капексы (привет, ФСК ЕЭС и Россети!). А вот инвестиционная история Интер РАО может значительно преобразиться!

? Любопытно, но от первых лиц государства мы постоянно получаем сигналы о том, что компаниям (прежде всего сырьевым) нужно менять акцент с запредельно высоких дивидендов в сторону наращивания капексов, и это немного не укладывается в эту концепцию увеличения нормы див.выплат.

![]()

Почему я не пытаюсь угадать выигрышные акции

У профессиональных игроков в покер есть поговорка: «если в первые полчаса игры вы не можете понять, кто за игровым столом лох, то лох — это вы» ?

Между игрой в покер и попыткой угадать выигрышные акции гораздо больше общего, чем кажется на первый взгляд. И там, и там кто-то получает, а кто-то теряет. Когда вы нажимаете кнопку «купить», думая, что совершаете выгодную сделку, в этот самый момент по ту сторону экрана кто-то думает точно так же, нажимая «продать».

Пытаясь обыграть рынок, вы садитесь за один стол с лучшими профессиональными игроками со всего света. Все эти лощеные парни с Уолл Стрит, сумасшедшие трейдеры, проводящие перед монитором 14 часов в сутки, и безумные гики, создающие системы искусственного интеллекта – играют против вас.

И пока вы оцениваете свои шансы, оглядывая своих соперников, раздается голос крупье: «Ваша ставка, юзернейм?» ?

Все еще не хотите выйти из-за стола? Тогда вот еще три любопытных факта о фондовом рынке:

1 – Фондовый рынок США растет в среднем на

2 – Подавляющее большинство людей теряет деньги на фондовом рынке ?

3 – 82% активно управляемых фондов проигрывают в доходности индексу S&P500 на горизонте 10 лет (а из-за огромных комиссий 99% из них становятся менее выгодны, чем покупка ETF на S&P500).

Я вас еще не убедил? ? Хорошо, тогда, позвольте, я приведу еще одну метафору.

Представьте, что вы отправляетесь на ярмарку антиквариата в надежде совершить выгодную сделку: купить какой-то предмет, чтобы потом перепродать его дороже. Это очень большая ярмарка, на которой выставлены тысячи различных лотов.

Но попав туда, вы узнаете, что ярмарка работает уже несколько дней, и тысячи охотников за скидками и профессиональных коллекционеров уже прошли по ней, перебрав все предметы. А некоторые лоты уже по нескольку раз были перекуплены для того, чтобы быть выставленными в других киосках по более высоким ценам.

Какую сделку вы выберете? ?

Попытки анализировать отдельные акции – каргокульт. Фондовый рынок, как и ярмарка, существует не первый день и все рыночные и фундаментальные показатели каждой компании УЖЕ УЧТЕНЫ в ее текущей цене.

Поэтому для обычных частных инвесторов, таких как вы и я, лучшая стратегия – привязать себя к рынку через широкий индекс (например, S&P500), или сделать ставку на отдельные отрасли экономики через ETF (осознанно приняв больший риск).

Больше ничего делать не надо ?

Быть пассивным индексным инвестором – не только самая выгодная стратегия инвестирования, но еще и самая простая! До того, как я начал писать об инвестициях, я заходил в торговую платформу 4 раза в год, чтобы докупить нужные мне ETF. И при этом мой капитал рос обгоняя подавляющее большинство активных инвесторов, трейдеров и дорогостоящих управляющих ?♂️

Почему же этот способ инвестировать так не популярен в России? ?

Все просто: он никому не выгоден (кроме самого инвестора). Он не выгоден ни организаторам ярмарки, которые берут комиссию за каждую сделку, ни многочисленным консультантам, которые за деньги помогают выбрать наиболее выгодный лот, ни профессиональным помощникам, которые за ваши деньги сами купят то, что считают выгодным.

— Брокеры хотят, чтобы вы ежедневно совершали как можно больше сделок;

— Финансовым советникам надо продавать курсы по инвестированию и консультации;

— Профессиональные управляющие хотят заполучить ваши деньги в доверительное управление, создав ощущение, что они знают что-то особенное.

Мне хватает смелости признаться, что я не могу угадать выигрышные акции. И вы тоже не можете. И ваш финансовый советник не может (хотя и врет, что может).

Добавляйте в закладки, чтобы не потерять. И пересылайте вашим друзьям-инвесторам, которые все еще верят, что могут выбрать отдельные акции ?

![]()

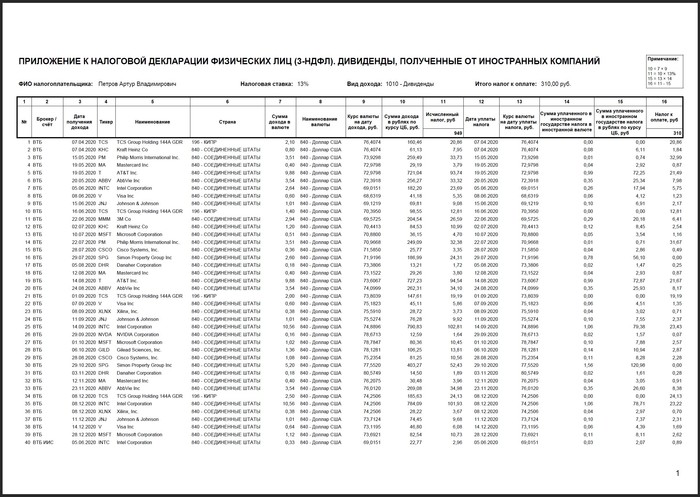

Инвесторам: 3-НДФЛ за 5 минут. Автоматический расчёт налога по иностранным дивидендам

Добрый день! Я сделал в Google таблицах Приложение к декларации 3-НДФЛ, которое при наличии табличных данных по выплатам за год само считает общий налог к оплате, и которое можно сохранить в pdf и отправить в налоговую вместе с декларацией. У вас уйдёт 5-10 минут на заполнение 3-НДФЛ по иностранным дивидендам с любым количеством этих самых выплат.

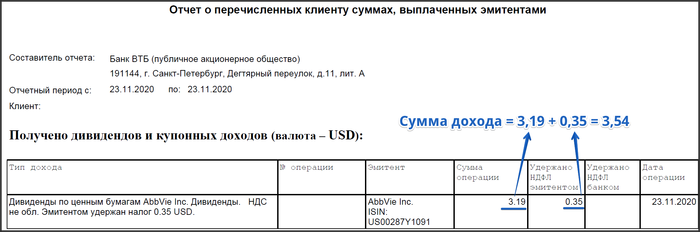

Я не буду здесь подробно рассказывать об обязанности доплаты НДФЛ по полученным дивидендам от иностранных компаний. Ограничимся фактом, что обязанность такая есть: большинство торгующихся на СПб бирже компаний зарегистрированы в США, и если вы подписали форму W8-BEN, то с вас удержат 10% налога по ставке США (кроме акций REIT). Получается, 3% НДФЛ надо доплатить в казну РФ. Есть компании с 0% налогом на дивиденды, по ним надо доплачивать все 13%. Есть также российские компании с иностранной регистрацией: хоть они и торгуются на МосБирже, по ним тоже надо доплачивать НДФЛ (если было удержано менее 13%).

Как происходит расчёт НДФЛ с дивидендов

Общее правило такое, если удержанный налог с иностранных дивидендов менее, чем 13% от общей выплаты, то НДФЛ надо доплачивать.

Казалось бы, никакой высшей математики. Более того, сайт ФНС сам всё за нас считает, даже курс ЦБ подтягивает.

Мне не раз попадалась на глаза информация, что некоторые инвесторы объединяют все дивидендные выплаты за год в одну и подают 3-НДФЛ по иностранным дивидендам с одной общей выплатой; и что ФНС такие декларации принимает.

Плюсы такого решения очевидны: экономия и своего времени, и времени сотрудников налоговой службы на проверку декларации. Тем более, что реализовать автоматическое создание Приложения к 3-НДФЛ со всеми расчётами на базе уже имеющегося Инвест Учёта не представляло проблем.

Как заполнить Приложение к 3-НДФЛ

Для удобства я также сделал видеоверсию данной инструкции.

Выше я уже упомянул, что все действия выполняются в одном из моих проектов: если вы уже пользуетесь Инвест Учётом и ведёте в нём дивидендные выплаты, то вам надо будет совершить минимум действий.

Давним пользователям Инвест Учёта лист «Дивиденды и Купоны» хорошо знаком. Из нововведений для целей создания Приложения к 3-НДФЛ добавлены:

Заполнение данных по дивидендным выплатам на этом заканчивается.

Скачиваем Приложение в pdf

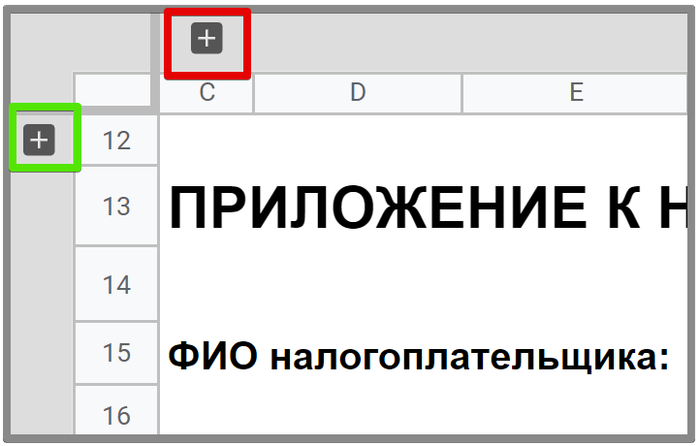

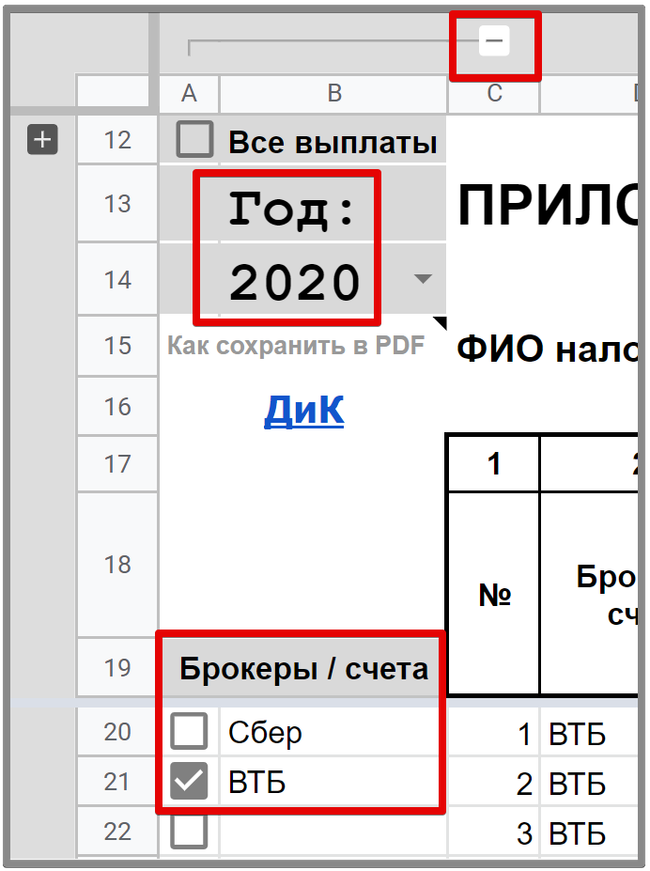

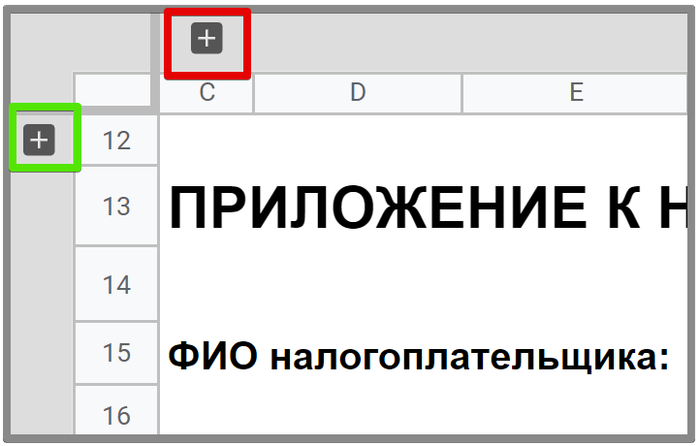

Теперь открываем лист «3-НДФЛ».

Вверху слева нажимаем на «+», который отмечен красным.

Выбираем из выпадающего списка год, за который будем подавать декларацию, и выплаты дивидендов за который, соответственно, нужно включить в приложение. Если удалить год из ячейки (кнопкой Delete), будут включены выплаты за все года.

Отмечаем брокеров и счета, которые надо включить в Приложение.

Не забываем указать ФИО налогоплательщика.

И нажимаем сверху на знак «-«, чтобы свернуть настройки.

Выбираем нужные настройки форматирования (чтобы не засорять текст, мои настройки можете посмотреть здесь) и нажимаем вверху справа кнопку ЭКСПОРТ, обзываем файл что-то типа «Приложение к 3-НДФЛ» и жмём Сохранить.

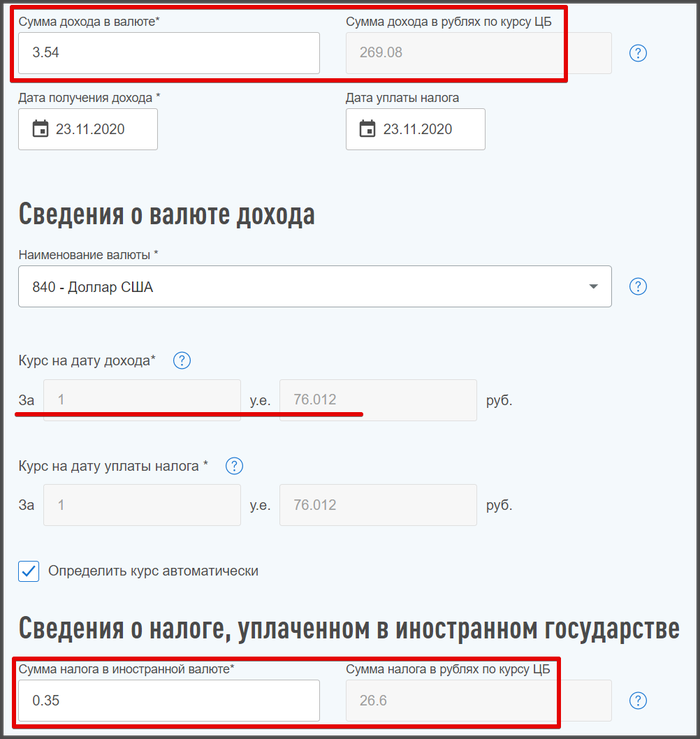

Заполняем 3-НДФЛ на сайте ФНС

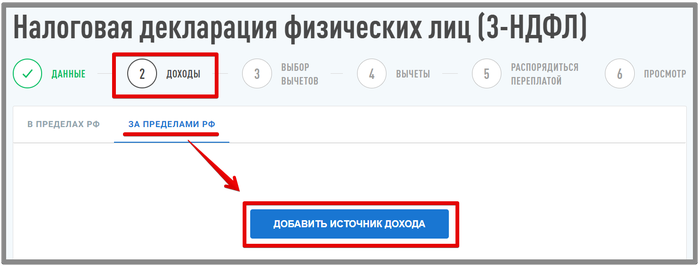

Итак, вы заполнили первую страницу декларации: ваш налоговый орган, год и так далее. Нас интересует вторая страница.

Выбираем: «за пределами РФ» и жмём «добавить источник дохода».

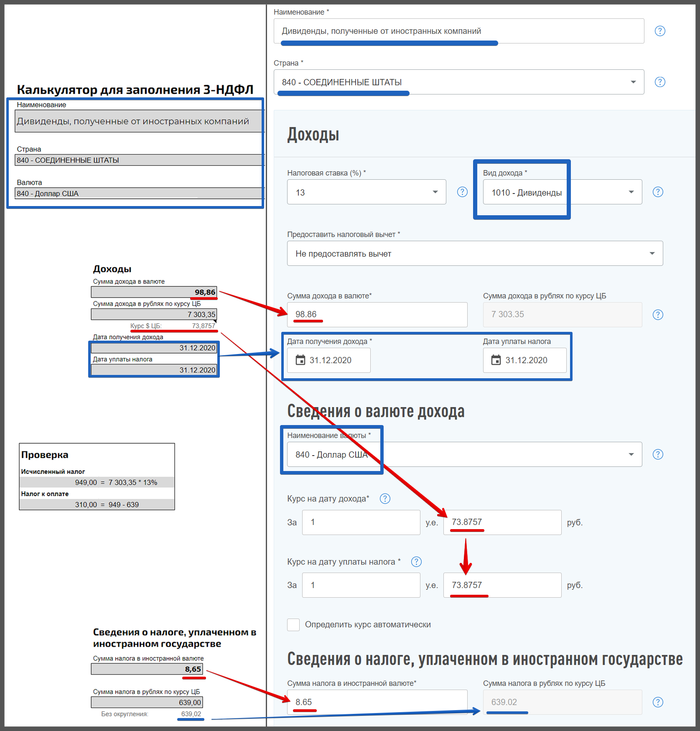

Здесь нам придётся вернуться к листу «3-НДФЛ» и открыть Калькулятор для заполнения 3-НДФЛ. Для этого надо нажать на «+» вверху слева, который отмечен зелёным.

Рассчитанные в Калькуляторе значения надо перенести в добавленный источник дохода в декларации 3-НДФЛ.

?Выплату подаём на 31 декабря года уплаты налога, в нашем примере это 2020-й год. Вы можете убедиться, что на 31.12.2020 официальный курс доллара, установленный ЦБ был равен 73,8757 руб. Если выбрать «Определить курс автоматически», то ФНС выдаст курс 74,8392 руб., что соответствует 25.12.2020. Я в данном случае доверяю данным непосредственно ЦБ, поэтому курс доллара внёс вручную.

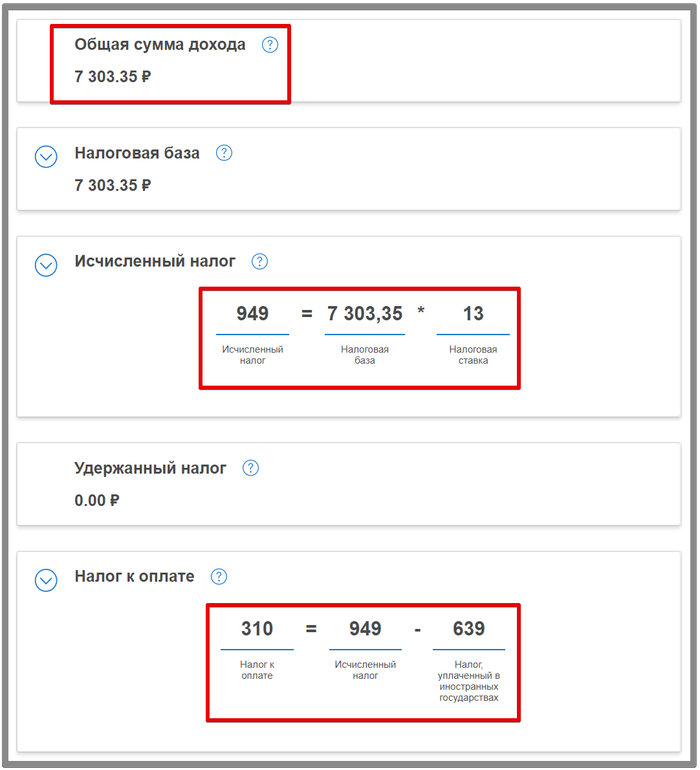

Жмём «Далее», проходим остальные этапы заполнения декларации и на последней странице «Просмотр» можно сделать проверку совпадения расчётов ФНС с нашим Приложением и Калькулятором.

Для этого жмём на кнопку «Как сформировалась эта сумма?»

Вот и всё, поздравляю! Осталось прикрепить наш pdf файл с Приложением, другие подтверждающие документы (выписки, справки, отчёт брокера) и можно отправлять декларацию на проверку.

Надеюсь ФНС будет адекватно и с пониманием относиться к такому способу подачи 3-НДФЛ и не будет усложнять жизнь ни себе, ни нам.

Успехов и процветания! Артур.

Реальная сила «сложного процента». Дивидендная доходность 20%?

«Мы ожидаем, что большая часть нашего дохода будет приходить от сложного процента, а не от роста стоимости акций» (С)

Тему сложного процента я бы назвал одной из самых важных и трудных в понимании процесса инвестирования. А её глубокое понимание дает действительно сильную мотивацию к тому, чтобы создавать свой капитал. Пусть небольшой. Пусть по крупицам. Но это нужно делать.

Как правило, говоря о «сложном проценте» рассказывают о 10-12% годовых:

Мол, как круто работает сложный процент с годами. И на самом деле это правда. Это реально так работает. С одним НО! На рынке может быть сильный обвал, после которого рынок будет долго восстанавливаться или вообще лет 10 находиться в боковике.

Давайте проанализируем график с 1990 по 2013 год. Длинный период, 23 года.

В 90-х был классный рост, который видно невооруженным взглядом. Порядка 40% годовых. Расти — не хочу. Но затем — крах доткомов. 2 года рынок снижался и в итоге упал почти на 50%. После этого 6 лет рынок упорно восстанавливался и тут — БАМ! — мощный банковский кризис. Рынок падает ещё больше. Уже потери более 50%. И затем только спустя 4 года восстановился до значений 2000-го и пробил эту планку.

13 лет понадобилось на то, чтобы рынок вышел в плюс после пика 2000-го. 13! Итого за 13 лет рост на…6%. Посмотрите на график.

С чего вы взяли, что вы начнете свой путь с низов рынка, если сейчас он находится почти на своих исторических максимумах?

И с чего вы взяли, что чисто психологически вы переживете подобные падения?

13 лет рынок не мог преодолеть уровень двухтысячного года. И такое было и раньше. В 70-х годах 6 лет был боковик после обвала. Про Великую депрессию в 30-х я вообще молчу. И будет такое ещё не раз впереди. Потому что это рынок. Это нормально.

И именно по этой причине на рынке больше всего важна стратегия. И так важно понимать, ради чего вы инвестируете. Только при помощи четко прописанной стратегии на рынке можно заработать. Как один из вариантов, при том довольно хороших, подходит стратегия стоимостного инвестирования. И сюда входит не просто покупка хороших компаний по низкой цене. Как говорил Баффет, «намного лучше купить прекрасную компанию по средней цене, чем среднюю по отличной». Но при этом Баффет считает, что переплачивать – это плохо. Цена в любом случае должна быть разумной. Поэтому акции роста тоже вполне подходят под эту стратегию. Но только по разумной цене. И обязательно – платящие дивиденды.

Собственно говоря, дивиденды – это есть самая главная машина сложного процента.

Мало кто освещает эту тему, однако это очень важно для понимания. И именно по этой причине, я, например, не хочу вкладывать в акции роста, которые не платят дивиденды.

И давайте тут я просто покажу пару примеров. Мы возьмем несколько компаний. Apple, Intel и JPMorgan Chase. Это очень крупные компании, которые были такими и 10 лет назад. И при этом достаточно популярные. В чем суть?

Давайте возьмем, для начала, компанию Intel (NASDAQ:INTC). Сейчас цены на акции этой компании сильно упали. Но в 2010 году акции Intel стоили по 20 долларов. Так вот, если бы вы купили их тогда, то сейчас, дивидендная доходность относительно вложенных вами денег была бы в районе 6.6% годовых. В долларах. Неплохо, да?

Текущая дивидендная доходность — 2,9%. Выплаты в размере 1,32 долларов за год.

Цена приобретения 10 лет назад — 20 долларов. (На тот момент компания платила по 0,63 доллара за год).

Итого: 100/20*1,32=6.6% годовых.

А теперь давайте возьмем акции банка JPMorgan Chase (NYSE:JPM). В 2010 году акции стоили по 36 долларов. И если бы вы их купили тогда, то сейчас они приносили бы вам по 10% годовых только дивидендами. Опять же, относительно той вложенной суммы.

Текущая дивидендная доходность — 3,09%. Выплаты в размере 3,6 долларов за год.

Цена приобретения 10 лет назад — 36 долларов. (На тот момент компания платила по 0,2 доллара за год).

Итого: 100/36*3,6=10% годовых.

И акции Apple (NASDAQ:AAPL). В 2010 году они стоили по 9 долларов. И сейчас бы они вам приносили более 9% годовых дивидендами. Хотя на данный момент их дивидендная доходность менее 1%. И я уж молчу про то, насколько выросла компания.

Текущая дивидендная доходность — 0,71%. Выплаты в размере 0,82 доллара за год.

Цена приобретения 10 лет назад — 9 долларов. (На тот момент компания не платила дивиденды из-за политики).

Итого: 100/9*0,82=9,1% годовых.

Я это все к чему? Вкладывать нужно в мощные компании. Яркий пример Apple — это акция роста. Но не потому, что она каждый год удваивает прибыль. А потому, что политика компании заточена на рост капитализации. Повышение дивидендов, байбэки. То же самое и у остальных.

И это я говорю всего лишь про промежуток в 10 лет.

И именно в этом сила сложного процента. Ведь, если по приведенным выше расчетам вы видите только рост, то когда вам акции относительно вложенной суммы будут приносить по 10-15 процентов годовых в виде дивидендов, это вообще уже другое осознание.

По этой причине действительно стоит обращать внимание, во-первых, на цену вашей покупки. А во-вторых, на мощность бизнеса компании и ее политику относительно инвесторов. Например, выплачивает ли компания дивиденды? И если да, то как долго, и увеличивает ли она их на регулярной основе? А если это акции роста, как, например, Apple, то сколько ресурсов компания выделяет на рост капитализации? Это обратный выкуп акций, а отсюда вопрос, как дела у компании обстоят с ликвидностью? По большому счету, все крайне логично. Я сейчас готовлю статью о том, как оценивать стоимость и перспективы акций роста (ведь у них вечные проблемы с переоценкой). Это будет очень познавательно.

И так как выше я говорил о том, что регулярно приходят кризисы и обваливают капитализацию рынка, то вот вам ещё вопрос. Есть ли смысл покупать дорогие акции, которые потом будут стоить дешевле в моменте? Особенно, если учесть то, что рынок очень обширный, и найти хорошие и мощные компании, которые на данный момент недорогие — возможно.

Кстати, именно по этой причине Уоррен Баффет так долго владеет акциями. Вы понимаете, что многие ценные бумаги, которые он покупал ещё в 80-х годах, сейчас имеют дивидендную доходность больше, чем стоимость самих акций, по которой он их покупал? Подумайте об этом.