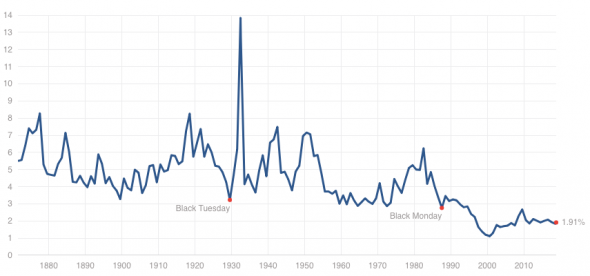

Дивидендная доходность S&P500 в исторической перспективе. Почему нет пузыря?

Текущая див.доходность S&P500 = 1,91%.

Историческое среднее значение = 4.3%.

Исторический минимум (август 2000 = 1,11%.

http://www.multpl.com/s-p-500-dividend-yield/

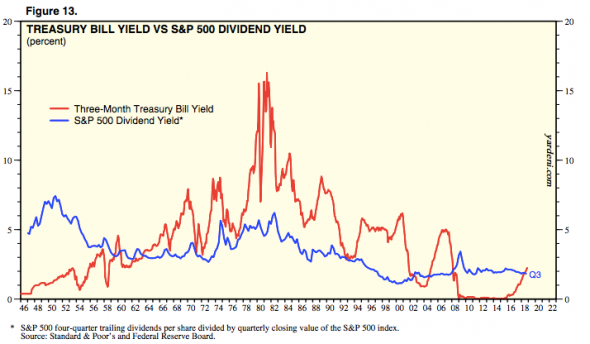

Доходность 2 летних облигаций США = 2,81% и растет.

Это может означать, что смысл инвестировать в S&P500 есть только в том случае, если вы ждете, что корп прибыли будут расти быстрее чем ставка, либо, что те компании, которые не платят дивиденды, начнут их платить.

Правда ситуации когда краткосрочные ставки выше дивдоходности рынка в прошлом не редкость:

https://www.yardeni.com/pub/stmktbriefrevearndiv.pdf

Текущий P/E=24.7

Исторический P/E=15.7

Из 6 крупнейших по капе американских компаний только 2 платят дивиденды:

Apple (AAPL) – 1.4%

Amazon (AMZN) – нет

Google (GOOG) – нет

Microsoft (MSFT) – 1.5%

Berkshire Hathaway (BRK.B) – нет

Facebook (FB) – нет

Эти 6 компаний занимают порядка 18% всей капы S&P500 и их доходность средняя получается 0,5% всего.

Но если взять 10 крупнейших компаний, кто платит дивы, то их ср. дивдоходность составит 2,1%.

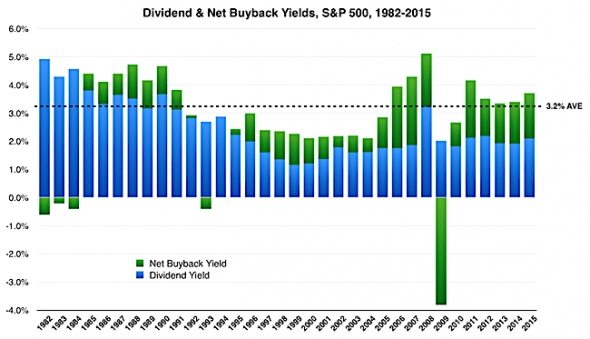

Так что там с выкупом акций? Дивиденды облагаются налогом, а выкуп акций — нет.

Компании предпочитают больше выкупать и меньше платить дивидендов. Если сложить див.доху и дох-ть от выкупа, то вернемся уже на немалые значения общей доходности:

https://www.bogleheads.org/forum/viewtopic.php?t=193674

Бумаги S&P 500 с наивысшей дивидендной доходностью. Разбивка по секторам

Продолжаем наш цикл, посвященный дивидендным историям на рынке США. На этот раз будем препарировать S&P 500 в секторальном разрезе.

Всего в индекс сейчас входит 505 акций. В настоящее время из них выплачиваются дивиденды по 413 бумагам. Возьмем для выборки дивдоходность 3% и выше. Всего таких историй 155. Разобьем их по секторам, которых в S&P 500 насчитывается 11. Каждый сектор, в свою очередь, подразделяется на индустрии.

Акции будут даны в порядке убывания дивдоходности. Для оценки устойчивости дивидендов приведен уровень выплат из чистой прибыли (payout ratio), в идеале он не должен превышать 50-60%. Ожидания по динамике прибыли на акцию (EPS) на 5 лет помогут заглянуть в будущее бизнеса, сформировать долгосрочный взгляд. Для каждого сектора обозначены наиболее релевантные форвардные мультипликаторы. Показатель PEG — это P/E, скорректированная на ожидания по динамике P/E. При прочих равных условиях, значение PEG, близкое к 1 и ниже, является фактором в пользу покупки акций. Данные и прогнозы взяты из терминала Reuters по состоянию на 23.01.2019 г.

Подробности о процедуре выплат и прочих особенностях вы можете узнать из спецматериала «Вся правда о дивидендах на рынке США»

Важно понимать, что акции несут в себе рыночный и специфический риски. Компании не всегда способны поддерживать высокую дивидендную планку, случается сокращение выплат или отказ от них. Возможна и просадка бумаг. Именно поэтому так важно грамотно подойти к выбору бумаг для включения в портфель.То, что высокая дивдоходность не всегда является признаком привлекательности бумаг, легко понять из таблицы, где уровни выплат из чистой прибыли в некоторых случаях запредельные, а показатель PEG просто отсутствует, что усиливает неопределенность в отношении ожиданий по доходам предприятия.

Перед вами общая информация для размышления, открывающая возможность для дальнейшего анализа дивидендных акций.

Communication Services

(Коммуникационные услуги)

В сентябре 2018 г. была запущена новая версия телекоммуникационного сектора. Сегмент сформирован на базе выходцев из секторов телекоммуникаций, высоких технологий и производителей товаров вторичной необходимости. Традиционно телекомы — это дивидендный сектор. Преимущественно ориентирован на внутренний спрос. Предприятия работают по подписке, поэтому бумаги принято считать «защитными», хотя некоторым его представителям не чужды технологические изменения. В обновленный сектор переместились такие известные имена, как Walt Disney, Netflix, Facebook и Alphabet (GOOGL).

Consumer Discretionary

(Потребительские товары вторичной необходимости)

Самый «брендовый» сектор, компании которого частенько на слуху. Характеризуется зависимостью от колебаний экономического цикла. От продукции этих предприятий можно временно отказаться при экономическом спаде. В этом секторе высокодивидендных бумаг довольно много, ключевой риск — цикличность. Тут важно оценивать payout ratio. Отмечу, что от урезания выплат в сложных экономических условиях более или менее благополучные предприятия удерживает «сигнальная теория». В рамках этой теории устойчивость или увеличение выплат является позитивным сигналом бизнеса.

Consumer Staples

(Потребительские товары первой необходимости)

Отличается стабильностью, ведь товары первой необходимости нужны всегда. Бумаги представителей сектора сравнительно устойчивы при падении рынка, их принято считать защитными, но и растут они зачастую не так активно. В теории дивидендные истории тут под меньшей угрозой, нежели у более цикличных собратьев, хотя нужно смотреть на особенности бизнеса в каждом конкретном случае.

Energy

(Нефть и газ)

Крайне зависим от котировок сырья, а значит в теории отрицательно коррелирует с курсом доллара. Бумаги могут быть альтернативой инвестициям в товарные рынки, впрочем, тут могут присутствовать специфические риски эмитента. На мой взгляд, в плане долгосрочных дивидендных историй в нефтегазовом секторе повышенные риски.

Financials

(Финансовый)

Финансовые корпорации процветает в условиях экономического роста: повышения спроса на кредиты и торговой активности на рынке ценных бумаг. Подъем ставок ФРС благоприятен для многих американских банков, ибо улучшает их процентную маржу, что делает банковские акции привлекательным вложением в этот период. Бумаги финансового сектора позитивно коррелируют с доходностью Treasuries. Отмечу зависимость дивидендной политики крупнейших (системно значимых) американских банков от регуляторов. Таким финучреждениям необходимо ежегодно проходить стресс-тесты ФРС для получения разрешений на выплату дивидендов и байбеки.

Health Care

(Здравоохранение)

Менее зависим от экономических циклов, ведь люди не выбирают, болеть ли им или нет. В пользу сферы здравоохранения в долгосрочной перспективе может играть тренд на постарение населения в развитых странах. В сегменте есть специфические риски, связанные с испытаниями новых препаратов, конкуренцией, истечением патентов, действиями регуляторов. Особенно волатильны биотехи, хотя и являются наиболее прорывной индустрией. Дивидендных историй среди биотехов немного, повышенные выплаты осуществляют уже зрелые предприятия.

Industrials

(Промышленный)

Положительно коррелирует с экономическими циклами. Когда экономика процветает, бумаги «на коне». Только при наличии благоприятных тенденции в экономике компании будут строить, производить и перевозить товары и т.д. Тут то и понадобятся станки, машины и оборудование. В плане дивидендов налицо циклический фактор.

Information Technology

(Информационные технологии)

Драйвер роста всего американского рынка на протяжении нынешнего бычьего тренда. Именно здесь сконцентрировано большое количество «акций роста», хотя есть и перспективные дивидендные истории в рамках зрелых компаний. Многие ставки на прорывные идеи относятся как раз к сектору высоких технологий. Довольно много бумаг с высокой дивдоходностью IT-сектора относятся к чиповому сегменту, что связано с заметной просадкой котировок на фоне циклических индустриальных факторов и ухудшения взаимоотношений между США и Китаем.

Materials

(Материалы)

Как и нефтегаз, зависят от движений товарных рынков, включая металлы.

Real Estate

(Недвижимость)

Real Exchange Investment Trusts — это биржевые фонды, объектом инвестиций которых является недвижимость. Обладают высокой дивидендной доходностью. Инвестиции REIT позволяют зарабатывать на росте рынка недвижимости, диверсифицировать вложения, защищаться от потенциальной инфляции в США. При этом инструмент, в отличие от объектов недвижимости, обладает высокой ликвидностью и имеет низкий порог входа. Чтобы соответствовать характеристикам REIT, компания должна выплачивать не менее 90% налогооблагаемого дохода в качестве дивидендов. Тут есть важный нюанс с точки зрения налогообложения. С дивидендов, выплаченным REITs инвестору, фискальными органами США (IRS) взимается 30%-ный налог. Фактическая ставка для гражданина России зависит от юрисдикции и статуса брокера (применения соглашения об избежании двойного налогообложения).

Для увеличения кликните по таблице

Utilities

(Энергетика)

Небольшой сектор по количеству компаний, но может быть интересен в качестве хеджирования кризисных тенденций на рынке, а также получения высоких дивидендных платежей. Последнее касается традиционных направлений энергетики. При этом сегмент возобновляемой энергетики, включая солнечные технологии, в долгосрочной перспективе может порадовать терпеливого инвестора приростом котировок.

Читайте также:

Читайте лучшие материалы по американскому рынку на канале BCS USA в Telegram

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Оптимисты настроены выкупить и этот провал, невзирая на серьезность его причин

Разбор эмитента — Amazon. Покупать или продавать бумаги?

Они спасут ваш портфель от инфляции. Акции, растущие вслед за ценами

ВТБ: продержаться неделю

Инвестировать в метавселенную. 4 акции для пытливых инвесторов

QuantumScape оправдал ожидания: +60% за 47 дней. Что дальше

ОФЗ продолжают дорожать после возобновления аукционов Минфина

Rivian дебютирует на бирже с рекордами. Автопроизводитель обогнал Ford и GM

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Включает ли индекс S&P 500 дивиденды?

Опубликовано 27.06.2021 · Обновлено 27.06.2021

Индекс Standard & Poors 500 ( S&P 500 ) – популярный эталонный индекс акций компаний с большой капитализацией в Соединенных Штатах. Индекс S&P 500 – это индекс цен, то есть он представляет собой цены на акции компаний, входящих в индекс. Некоторые акции имеют больший вес, чем другие, что означает, что они имеют большее влияние на стоимость S&P.

Общая цена S&P 500 зависит от нескольких факторов, включая количество акций в обращении каждой компании и цену акций компании. Другими словами, индекс отслеживает рыночную капитализацию компании внутри индекса. Рыночная капитализация – это результат умножения количества акций компании в обращении на цену ее акций. В результате компании с более высокой рыночной капитализацией больше влияют на стоимость S&P, чем компании с меньшей рыночной капитализацией.

Однако значение индекса S&P 500 не является показателем общей доходности, то есть он не включает прибыль, полученную от денежных дивидендов, выплачиваемых компаниями своим акционерам. Поскольку многие компании, входящие в S&P, выплачивают дивиденды, инвесторы должны учитывать эти денежные выплаты в общей доходности своих инвестиций.

В S&P 500 используется делитель индекса, который масштабирует индекс до более управляемого и отчетного уровня.Делитель – это запатентованное значение, которое может изменяться в зависимости от дробления акций, дополнительных доходов и других переменных, которые могут повлиять на значение индекса. Другие аналогичные индексы включают Промышленный индекс Доу-Джонса и Индекс Рассела 2000.

Ключевые выводы

Дивидендная доходность S&P 500

По состоянию на ноябрь 2020 года дивидендная доходность S&P 500 составляла 1,80%. Это немного ниже исторического среднего значения 1,87%. Рекордный уровень дивидендной доходности был в 1932 году – 13,84%.

Дивидендная доходность для индекса S&P 500 рассчитывается путем нахождения средневзвешенного значения дивидендов за полный год, опубликованных в последний раз, с последующим делением на текущую цену акций. Доходность публикуется и рассчитывается ежедневно Standard & Poor’s и другими финансовыми СМИ.

История дивидендов S&P 500

В течение 90 лет с 1871 по 1960 год годовая дивидендная доходность S&P 500 никогда не опускалась ниже 3%.Фактически, годовые дивиденды достигли более 5% в течение 45 отдельных лет за этот период.

В первой половине 20 века дивиденды росли такими же темпами, как и фондовый рынок.Эти отношения решительно изменились в 1960-х годах, поскольку рост фондового рынка не обязательно приводил к увеличению дивидендов с той же скоростью. Из 30 лет после 1960 года только пять показали доходность ниже 3%.На бычьем рынке 1980-х годов эти отношения еще больше разошлись, когда дивидендная доходность резко упала, поскольку дивиденды остались неизменными, а рынок в целом двинулся вверх.3

Резкое изменение дивидендной доходности S&P 500 относится к началу-середине 1990-х годов.Например, средняя дивидендная доходность между 1970 и 1990 годами составляла 4,03%.В период с 1991 по 2007 год он снизился до 1,95%. После кратковременного подъема до 3,11% во время пика Великой рецессии 2008 года годовая дивидендная доходность S&P 500 составила в среднем всего 1,99% в период с 2009 по 2015 год6.

Краткий обзор

Вся годовая дивидендная доходность указана в номинальном выражении и не учитывает годовые темпы инфляции за тот же период.

Причины более низкой дивидендной доходности

Считается, что два основных изменения способствовали падению дивидендной доходности.Первым стал Алан Гринспен, ставший председателем Федеральной резервной системы в 1987 году, и занимал эту должность до 2006 года. Гринспен отреагировал на рыночные спады в 1987, 1991 и 2000 годах резким падением риск по акциям. и наводнили рынки активов дешевыми деньгами.

Цены начали расти намного быстрее, чем дивиденды.6 Несмотря на свидетельства того, что эта политика способствовала появлению недавних жилищных и финансовых пузырей, преемники Гринспена фактически удвоили его политику.9

Второе крупное изменение

Частично причиной такого изменения отношения к дивидендам стало снижение инфляционного давления и более низкие процентные ставки, что снижает давление на корпорации, заставляющие их конкурировать сбезрисковой нормой прибыли.

Низкие процентные ставки делают привлекательными даже низкие дивиденды, а дивидендная ставка для S&P 500 составляла 4,93%, а процентная ставка по 10-летнему казначейству составляла около 14%. Напротив, по состоянию на декабрь 2017 года дивидендная доходность S&P 500 составляла 1,84%, а доходность 10-летних казначейских облигаций – 2,35%.15

В такой среде гораздо больше спроса на дивидендные акции.Одним из результатов политики центрального банка по увеличению денежной массы за счет низких процентных ставок и количественного смягчения является повышение привлекательности дивидендных акций.Дивиденды со временем были ниже, потому что многие компании предпочитают возвращать деньги акционерам в виде выкупа акций, а не дивидендов, поскольку этот метод получает более благоприятный налоговый режим.

Дивидендные аристократы S&P 500

S&P 500 Dividend Aristocrats Index – это список компаний, входящих в S&P 500, с опытом увеличения дивидендов не менее 25 лет подряд.Он отслеживает результаты хорошо известных, в основном, крупных компаний с большой капитализацией. Standard & Poor’s удалит компании из индекса, если они не увеличат выплаты дивидендов по сравнению с предыдущим годом.Субиндекс обновляется ежегодно в январе.

Дивидендные аристократы происходят из разных отраслей и секторов.Некоторые компании десятилетиями были аристократами дивидендов, например Emerson Electric Co., которая продает электронные продукты и инженерные услуги промышленным клиентам.18

Другие компании, такие как Roper Technologies (ROP ), разработчик программного обеспечения и других продуктов, и AO Smith (AOS ), которая производит оборудование для нагрева и очистки воды, были добавлены в список в 2018 году.20

5 компаний из индекса S&P 500 с высокими дивидендами

Многие компании из индекса S&P 500 делятся прибылью со своими акционерами — обычно раз в квартал. Дивиденды дают инвестору пассивный доход, а их реинвестирование запускает эффект сложного процента.

Мы собрали компании из S&P 500 с уровнем дивидендных выплат выше 4% годовых и payout ratio меньше 100%. Payout ratio — это доля прибыли, которую компания направляет на дивиденды. Значение меньше 100% означает, что компания выплачивает дивиденды, не влезая в долги.

Edison International (EIX)

Компания основана в 1886 году. Через дочерние предприятия производит, передает и распределяет электроэнергию в США

Дивиденды: 4,86% годовых

Payout ratio: 89,8%

Philip Morris (PM)

Производитель табачной продукции. В линейке компании 15 ведущих сигаретных брендов, включая Marlboro, 48 фабрик и 80 тысяч сотрудников

Дивиденды: 4,8% годовых

Payout ratio: 84%

Dow (DOW)

Промышленный гигант, который производит пластмассы, химикаты и удобрения — всего около 7 тысяч наименований, выпускаемых на 189 заводах в 34 странах

Дивиденды: 4,5% годовых

Payout ratio: 51,1%

Verizon Communications (VZ)

Одна из крупнейших телекоммуникационных компаний в США и в мире. Предоставляет услуги стационарной и мобильной связи, а также спутникового интернета

Дивиденды: 4,5% годовых

Payout ratio: 51,7%

Unum (UNM)

Ведущая страховая компания на рынках США и Великобритании. Имеет штат более 10 тысяч сотрудников и клиентскую базу более 36 млн человек

Дивиденды: 4,38% годовых

Payout ratio: 29,6%

Как разобраться, куда вложить

Данные актуальны на 2 августа 2021 года

Еще статьи об инвестициях:

andrjushevich, а по существу моего аргумента есть что возразить?

![]()

Denis, Покажите пример не на российских, а на американских акциях.

Viktor, дивидендный гэп касается любых акций — российских, американских, тайваньских и тп. после дивидендной отсечки стоимость акции падает на размер выплаченных дивидендов. И это вполне логично — размер активов компании то упал, значит стоимость того, чем владеют акционеры соразмерно уменьшилась. Именно поэтому дивиденды в долгосрокеи не важны.

Mikhail, да все достаточно просто. После дивидендной отсечки цена акции падает на размер выплаченных дивидендов. Т.е. У вас в кармане было 100 рублей. Вы переложили 10 рублей в другой карман. Изменился ли от этого размер вашего капитала? Собсна это все что нужно знать про дивидендные акции.

Denis, но они ж отрастают всё равно. Как правило дивидендный гэп закрывается. В любом случае всю стоимость компания дивидендами наврядли сможет отдать. Ей придётся делать байбэк.

Denis, Конечно размер изменился, вы же еще налог на дивы заплатили)

Va4o4o, ну все верно, и это ещё одна очевидная проблема «дивидендных стратегий» — с дивов нужно платить налоги. А ещё изнанок реинвестировать — те кормить брокера.

Denis, следуя вашей логике, акции компании, выплачивающей дивы 4% в год, через 25 лет будут стоить 0?

Пока не знаю как платить налог с иностранных акций. Вот и не беру их.

![]()

Вадим, Тинек вычитает 13% автоматом при получении дивидендов. И если продали дороже, то на дельту в конце года вычтет 35%. (помесячно)

Denis, да спекули тут причем? Для интрадея эти дивы вообще ни к месту. Какой-то свингер ещё глянет на срок по отсечке стоит туда заходить или нет и всё. Инвесторы то берут в долгую. Не на год-два-три. Ну при правильном подходе.

Есть VZ, планирую брать PM

Mikhail, подробнее. Компания фундаментально «здорова как бык», прост людина в пандемию думает, что страхование жизни якобы уже похоронено.

Sinister, вы уже ответили подробнее)) Компания и правда здорова по фундаментальным показателям. Выплаты дивидендов около 30% от прибыли, при том дивы 4% с хвостиком. Никакого хайпа вокруг неё нет, следовательно цена очень адекватная. Тем более капитализация всего 5,52 млрд. долларов, что может быть легко поглощено любым гигантом, а там где поглощение, там и рывок в цене (не всегда, но чаще всего).

![]()

Кажется, что предлагать варианты, рассматривая только два показателя процент ДД и Payout

как-то опрометчиво. Затесались тут какие-то странные бумажки, тип

Edison International с Debt to EBITDA 7.19, со стабильно растущим с 2012го года долгом, с нестабильной прибылью (убыток 2018го) и Dividend Payout Ratio 1,23 если верить gurufocus.com.;

Dow с падающей выручкой и дивидендной историей только с 2019го;

Verizon Communications с его тухлым ростом выплат дивидендов в 2% за последние 10 лет, как и ростом выручки (2,4% за 5 лет) и Debt/Eq в 2,43

И да. Я придрался к шорту, но почему бы и не придраться.